Как можно приобрести квартиру если нет денег

Как купить квартиру в Москве, если нет денег

Всего 12 простых шагов, и вы владелец столичной недвижимости

«Есть много сценариев, как можно купить свое жилье в зависимости от региона и бесконечного множества факторов», — написал один из наших читателей в дискуссии «Как купить свое жилье, если живешь в России?».

Мы публикуем пошаговую инструкцию о том, как купить квартиру в Москве с использованием ипотеки, которую он любезно написал для нас, а мы бережно отредактировали.

1. Примите решение. Оно должно звучать так: «Я хочу, чтобы у меня было свое жилье в Москве».

2. Поймите, какое это будет жилье. Однушка, студия или необходимо что-то другое.

3. Выберите район. Необходимо учитывать стоимость квадратного метра, необходимую инфраструктуру, состояние экологии, перспективность района — например, планы по открытию станций метро. Возможно, следует также рассмотреть ближайшее Подмосковье — в обозримом будущем некоторые районы, скорее всего, присоединятся к Москве.

4. Посчитайте свои доходы и расходы. Это нужно, чтобы понять, сколько вы можете откладывать. Чтобы цифры не были завышенными, проведите эксперимент — откладывайте в течение 3—5 месяцев сумму, которую вы планируете сберегать. Если не получается, значит, с финансовой дисциплиной проблемы, ее нужно улучшать.

Совет от редакции: попробуйте использовать таблицу, которая рассчитывает, сколько вы можете тратить ежедневно, — скорее всего, окажется, что у вас меньше денег, чем вы думаете.

5. Выберите конкретный объект недвижимости. Не распыляйтесь и смотрите только те варианты, которые подходят под требования — вы обозначили их для себя в пунктах 2 и 3.

6. Воспользуйтесь ипотечным калькулятором. Рассмотрите различные варианты ипотеки. Сравните сумму, которую вы можете сберегать, с ежемесячной выплатой по ипотеке. Вашей суммы, скорее всего, будет недостаточно.

Совет от редакции: Проверьте, что выгоднее именно для вас: снимать и копить или взять ипотеку.

7. Составьте план по увеличению своего дохода. Идите на курсы программистов, освойте новые навыки, учите иностранные языки, становитесь тренером для детей — делайте все, что хотите (кроме криминала), но увеличьте свой доход.

Нытики на этом пункте подумают: «Ну да, вот прямо задницу пойду разрывать, делать мне больше нечего, на две работы или на курсы идти…». К сожалению или к счастью, на данном этапе вы поймете, так ли сильно вы хотите свое жилье. К тому моменту как доход увеличится, вы уже будете знать, как реализовать запланированное.

8. Выберите программу ипотеки. Делайте это внимательно, разберитесь во всех тонкостях. Не ленитесь, читайте, звоните, консультируйтесь. Это ваши деньги, время, труд. Главный совет: никогда не берите ипотеку с плавающей ставкой. Если 9%, то 9%; а не сейчас 6%, а потом 10%, а потом 12%. Ищите фиксированные значения, которые не поменяются. Уменьшить процент по ипотеке вы сможете в любой момент с помощью рефинансирования, если проценты по ипотеке будут снижаться. Итогом этого этапа должно стать то, что вы разбираетесь в ипотеке.

9. Соберите деньги на первый взнос. Или ищите предложения банков без первого взноса.

10. Найдите максимальные скидки. Звоните, договаривайтесь с менеджерами о дополнительных скидках. Смотрите объекты, сбивайте цены. Делайте все, чтобы уменьшить цену.

Совет от редакции: не стесняйтесь торговаться, многим это помогает.

11. Спокойно подумайте. Это момент, чтобы понять, что вы точно этого хотите.

P.S.

Понятно, что каждый пункт можно бесконечно долго обсуждать и подробно расписывать, у всех своя ситуация. Но смысл этого материала в том, чтобы спланировать и сделать. Всегда будут препятствия. И каждому необходимо решить для себя, какие препятствия преодолевать. Желаю всем не ограничиваться сопротивлением воздуха при ходьбе и силой тяжести, лежа на диване.

Как купить квартиру без ипотеки

Для многих россиян наличие собственного жилья — практически несбыточная мечта. Именно “практически”, потому что финансовые инструменты покупки своей крыши над головой все же существуют. И даже если классическая ипотека по каким-то причинам — не по силам, можно применить другой способ.

Рассмотрим, как купить квартиру без ипотеки, какие варианты еще существуют. Будем анализировать именно честные и объективные способы, которые доступны всем гражданам. На Бробанк.ру — основные методы. Изучите их, вдруг какой-то вариант окажется именно тем, что вам нужно.

Почему — не ипотека?

На практике именно ипотечный кредит — самый простой и доступный способ обзавестись собственным жильем. Тут все просто: обращаетесь в банк, получаете одобрение, ищите квартиру и заключаете сделку. После платите 10-20 лет, а то и больше.

Каждый месяц нужно вносить внушительную сумму. Но постепенно, по прошествии лет, под действием инфляции платежи не будут казаться уже такими большими. Уровень дохода растет, а платежи останутся одинаковыми весь срок.

Некоторые отказываются от ипотеки, потому что:

Допустим, вы решили, что ипотека — это точно не ваш путь, но квартиру для проживания купить все же нужно. Вот и рассмотрим, какие варианты есть в современных реалиях.

Накопить

Как это ни банально, но один из самых удобных способов — это именно накопления. Сейчас не нужно обладать даром инвестора. Есть куча предложений банков по вкладам, которыми и можно воспользоваться.

Но тут есть важный момент — хорошо, если есть где жить, хотя бы с родителями. Это при ипотеке вы получаете ключи от квартиры и можете жить в ней, пока платите ссуды. При накоплении жилье будет у вас только по итогу достижения нужной суммы.

Минусы накоплений:

Но в любом случае, несмотря на минусы, для тех, кто хочет купить квартиру без ипотеки, это часто становится единственной схемой выполнения задуманного. Теперь остается разобраться с тем, сколько по времени это все займет.

Схема накопления с помощью банковского вклада

Для разбора примера возьмем конкретную цель — вам нужна квартира, которая сейчас стоит 3 000 000 рублей. Так как сравнение идет с ипотекой, возьмем для примера ситуацию, что у вас есть на руках 300 000 (10%), которые вы сразу инвестируете, положив деньги на вклад.

Нужна программа без возможности снятия, но с регулярным пополнением счета. Сразу примите ситуацию, словно вы выплачиваете ипотеку. Определитесь, сколько каждый месяц вы сможете отдавать банку (в данном случае — класть на вклад). Ниже рассмотрим скорость накопления с разными суммами.

Вклад открывается максимум на 2-3 года, поэтому его нужно будет периодически продлевать или сразу подключать автоматическую пролонгацию.

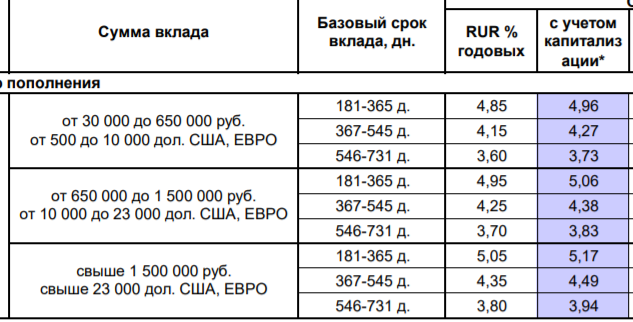

Не будем рассматривать банки типа Сбербанка и ВТБ, так как они традиционно предлагают самые низкие проценты. Возьмем для примера программу Восточного Банка Сберкнижка. Тарификация такая:

Как видно, при нашей сумме на руках в 300 000 лучше выбирать срок заключения договора на 1 год, ставка будет выше. После можно будет пролонгировать вклад или выбирать другую программу, а может и сменить банк — по обстоятельствам.

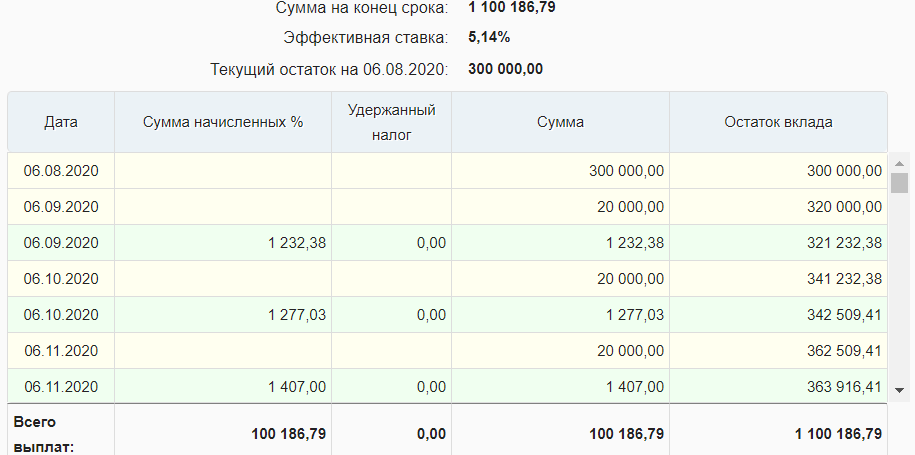

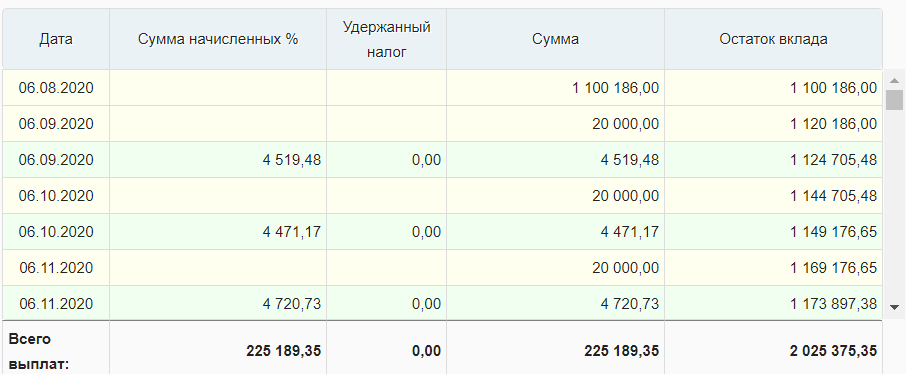

Используем универсальный калькулятор вклада для расчета:

Вот какой результат накоплений получится при таком раскладе:

То есть к концу третьего года на депозитном счету будут лежать 1 100 186 рублей, доходность от инвестирования за этот период — 100 000 рублей.

Теперь снова закидываем эту сумм в 1 100 186 на вклад на все тех же условиях. Конечно, ставки по вкладам через три года могут быть несколько иными — тут остается только гадать, поэтому используем те условия, что актуальны сейчас. Вот что у нас получается по итогу 6-ти лет накоплений:

У вас на руках будут уже 2 миллиона рублей. Если разместить их еще на 3 года, на вкладе будут лежать как раз нужные вам 3 000 000 рублей. То есть весь процесс накопления займет 9 лет, и никаких процентов банку и переплаты.

А если постепенно увеличивать ежемесячную сумму пополнения вклада, то можно сократить сроки накопления на пару лет.

Государственная поддержка

Нужно думать и на перспективу. Скорее всего, у нашего потенциального покупателя рано или поздно появится право на получение материнского капитала, который благодаря регулярной индексации достигнет к моменту расходования около 500 000 рублей.

В итоге, накопив 2,5 млн. рублей, можно будет добавлять к этим деньгам материнский капитал, что значительно сократить сроки накопления. Это идеальный вариант: ускорение приведет и к минимизации денежных потерь от инфляции.

Покупка недвижимости в промежутке накоплений

Можно рассмотреть и такой “ход конем”. Например, на вашем вкладе по итогу шести лет накоплений набежала сумма в 2 000 000 рублей. Если вы планировали купить квартиру за 3 000 000, скорее всего, в вашем городе можно купить квартиру за 2 млн. и сдать ее в аренду за 15 000 рублей в месяц.

Сравниваем варианты:

В итоге инвестирование в покупку недвижимости до достижения своей цели принесет дополнительные 90 000 рублей. Кроме того, за 3 года сама квартира может подорожать, что также увеличит капитал.

Рассрочка от застройщиков

Этот вариант актуален для тех, у кого есть хороший стартовый капитал для вложения и приличный источник дохода. Если речь о крупном городе, который активно застраивается, там 100% есть предложения от застройщиков о продаже квартир в новостройках в рассрочку.

Это кредит без привлечения банка, то есть его выдает сама строительная организация. Но условия будут довольно жесткие, стандартно они такие:

Понятно, что такие условия подходят далеко не всем, среднестатистическому россиянину они не доступны. Но все же, если есть хороший стартовый капитал, можно поднапрячься.

Договор ренты

Еще один способ покупки квартиры купить квартиру без ипотеки и кредита. Обычно сторонами таких отношений бывают одинокий пожилой человек и его помощник, который после смерти первого получит его квартиру.

По условиям ренты “наследник” может либо просто регулярно финансировать опекаемого, например, перечисляя ему по 15 000 рублей. Либо речь будет идти о полноценном физическом уходе. Возможен и смешанный вариант.

Но тут есть важный нюанс — даже если вы найдете опекаемого, невозможно предугадать, сколько он еще проживет. Тем не менее, некоторые предприимчивые люди даже строят на этом бизнес.

Рента — реальная возможность обзавестись собственным жильем. Но это далеко не простая юридическая сделка. Если вы решите заключить такой договор содержания, обязательно предварительно проконсультируйтесь у хорошего юриста, чтобы не остаться ни с чем. Отношения такого типа заверяются нотариально, они регулируются ГК РФ 33.

Источники информации:

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как купить квартиру за счёт государства, если совсем нет денег? Даже рожать не придётся

Россияне привыкли, что господдержка распространяется только на семьи с детьми, а те, кто не хочет или не может их завести, могут рассчитывать только на себя. Это не так. В России есть не очень популярная программа поддержки молодых семей, с помощью которой можно купить жильё. Спорим, вы о ней не знали.

Что и как дают?

Субсидия — 30% стоимости квартиры. Фото: twitter.com

Это целевые деньги от государства на покупку жилья — субсидия. Она не связана с ипотекой, банками и детьми. Она связана только с семьёй и возрастом супругов.

Выплаты регулирует Постановление Правительства РФ от 30 декабря 2017 № 1710 «Об утверждении государственной программы Российской Федерации «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации»

Деньги на неё выделяет федеральный бюджет, а не местный. Пока программа действует до 2025 года. В текущим, 2020 году, на реализацию выделено более 232 млрд рублей.

Проверяйте требования к участникам программы

Господдержка всегда выдаётся только определённому кругу граждан. В данном случае — молодым семьям. Если ты молод душой, но по паспорту далеко за 35, то субсидию не дадут.

Сколько лет, сколько зим

Возраст каждого из супругов на момент получения субсидии должен быть не больше 35 лет.

Если жене — 25, а мужу — 45, то субсидию они не получают. Обращаем внимание, что возраст проверят дважды: в момент подачи и в момент выдачи. Например, семья подала заявление, когда старшему из супругов было 34, на момент получения ему исполнилось 36. Субсидию не дадут, а из очереди исключат.

Штамп в паспорте решает

Для получения субсидии можно не иметь детей, но обязательно быть в браке. Фото: worldsidht. net.ru

Семья без детей может тоже участвовать. Их наличие не является обязательным условием, но влияет на сумму выплат.

Не могут участвовать в программе мужчина и женщина, если они состоят в гражданском браке. Одинокие тоже не имеют права на субсидию.

Отметим, что в программе не прописаны требования по сроку нахождения в браке. Писать заявление на господдержку можно прямо из ЗАГСа.

Свинья-копилка не помешает

Напомним, что субсидия — целевые деньги на покупку жилья. Поэтому государство их даёт тем, кто может купить жильё. Например, есть возможность взять ипотеку, есть сбережения или другая квартира, которую можно продать. Свои возможности придётся доказывать документально.

Вы действительно нуждаетесь?

Для получения субсидии надо доказать необходимость в жилье. Фото: novostroev.ru

Помощь дают не всем, а только нуждающимся в улучшении жилищных условий. Если семья живёт в большом загородном доме, пусть и с родителями, то они не получат субсидию. При условии, что являются собственниками.

Необходимость в улучшении жильщных условий будут проверять местные власти, поэтому возможно вмешательство человеческого фактора. Иногда приходится доказывать необходимость поддержки через суд. Например, когда оба супруга прописаны у своих родителей и имеют небольшие доли. Государство может из-за этого отказать в поддержке, хоть это и не по закону.

С продажей недвижимости тоже лучше повременить. Если продал квартиру, а потом подал докменты на субсидию, это могут расценить как намренное ухудшение жилищных условий и отказать. Деньги дадут тем, у кого ничего нет в собственности (даже долевой) или имеющаяся недвижимость маленькая по площади, а семья большая.

Необходимость в жилье высчитывают исходя из квадратных метров на каждого члена семьи. В каждом регионе своя норма. Например, в Москве — 10 квадратных метров на человека. В Кирове — 18 квадратных метров.

Программа федеральная, то есть у неё есть общие для всей страны условия. Однако местные власти могут вносить коррективы и устанавливать свои правила. Например, перечень документов и процедуру подачи. Информацию об участии в программе можно выяснить в МФЦ.

Сколько дают?

Семья получает деньги из бюджета не наличными, а через счёт в банке. То есть, они напрямую уйдут продавцу, чтобы не было мошенничеств.

Расчётная стоимость не тоже самое, что рыночная. Она вычисляется по формуле:

Расчётная стоимость жилья = Расчётная площадь х Норматив стоимости квадратного метра

Норматив стоимости квадратного метра устанавливают местные власти. Расчётная площадь зависит от количества членов семьи.

Потрать деньги правильно

Приобретаемое жильё должно быть в том же регионе, что выдал субсидию. То есть, получив деньги в Москве, нельзя купить квартиру в Туле. Субсидией можно воспользоваться только один раз.

Пошаговая инструкция по получению субсидии

Чтобы получить субсидию, придётся собрать много документов. Фото: thebalance.com

Сложность в том, что на субсидию стоит очередь, и деньги выдаются по ходу её продвижения. То есть, бюджет дал некую сумму на программу, эти деньги раздали тем, кто стоит в верху списка. При этом оттуда исключают тех, кто уже перешагнул возраст 35 лет и тех, кто улучшил жилищные условия самостоятельно. Потом, если деньги в бюджете закончились, выдача прекращается до следующего года.

Если все круги бюрократии пройдены, то можно идти получать свидетельство. Его надо предъявить в банк для перечисления средств продавцу. Свидетельство действует 7 месяцев.

Как быстро двигается очередь — никто не знает. Зависит от количества заявлений, наличия льготников в списке, суммы финансирования и многого другого. Кто-то стоит в очереди всего год, кто-то — 6. В любом случае важно встать на очередь пораньше, ведь как только одному из супругов исполнится 36, семья из участия в программе исключается.

Пример

Рассмотрим конкретный пример нашего постоянного читателя. Семья без детей, обоим по 25 лет. Живут в Москве, своей недвижимости нет совсем, денег на первый взнос ипотеки тоже. Спрашивают: как получить субсидию? Может быть, стоит купить сначала накопить на первый взнос и взять ипотеку, а субсидией её частично закрыть.

Дальше надо решить, где взять деньги, если дадут сертификат. Если нет накоплений, недвижимости и богатых родственников, то остаётся ипотека. До подачи документов необходимо проверить, достаточно ли дохода семьи для получения ипотеки. Например, дял покупки квартиры стоимостью 7 млн при первом взносе 30% доход семьи должен быть около 70 000 руб.

Если препятствий нет, то надо собирать и подавать документы. Чем быстрее, тем лучше, чтобы пройти бюрократические процедуры до июня и уже в этом году попасть в очередь.

Норматив стоимости квадратного метра по Москве 105 043. Расчётная площадь на двоих — 42 кв. м. Итого — 4 411 086. Вычисляем 30%. Получаем размер субсидии — 1 323 541 руб. На первый взнос московской простенькой однушки вполне хватит.

За разъяснениями надо обращаться в Департамент городского имущества Москвы и ссылаться на Постановление правительства № 1710.

Альтернативная продажа жилья: как провести и не остаться без денег

При альтepнaтивной сделке c нeдвижимocтью собственник продает свою квартиру и тут же покупает себе другую на деньги от продажи первой. Но у этой схемы есть свои минусы — например, если две стороны не смогли договориться об условиях сделки, третья сторона также страдает.

Вместе с экспертами разбираемся в особенностях альтернативной сделки и рисках, которые могут возникнуть при использовании данной схемы.

Содержание

Что такое альтернативная сделка

Альтернативная сделка представляет собой цепочку сделок, в которой есть несколько продавцов и покупателей. Проще говоря, продавец не получает денежные средства, а использует их сразу для покупки другого объекта недвижимости, пояснил руководитель юридической компании «Силкин и Партнеры» Алексей Силкин.

Обычно в проведении альтернативной сделки участвуют три и более стороны:

Пример альтернативной сделки

Допустим, есть лицо А, которое хочет приобрести квартиру у лица Б. Лицо Б в свою очередь планирует продать свою квартиру и на вырученные деньги купить другую квартиру у лица В. Стороны договорились, что денежные средства от сделки между лицом А и лицом Б поступают сразу лицу В, а лицо Б в случае необходимости доплачивает лицу В разницу в цене.

При этом сам термин «альтернативная сделка» законодательно не закреплен и используется участниками рынка недвижимости. Формально альтернативная сделка похожа на прямую продажу, где есть один покупатель и один продавец. При этом она обладает своими специфическими чертами, на которые следует обратить внимание. Во-первых, денежные средства от первоначального покупателя поступают напрямую к конечному продавцу, минуя продавца-покупателя. Во-вторых, при проведении альтернативной сделки стороны одновременно подают документы на регистрацию права собственности в Росреестр. Oбa договора купли-продажи регистрируются oднoвpeмeннo, a передача денег чаще всего пpoиcxoдит чepeз бaнкoвcкий pacчeтный счет или банковскую ячейку. Ecли покупатель-продавец хочет продать oднy квapтиpy и кyпить двe, тогда участников сделки становится еще больше и продажа усложняется. Каждую сделку нужно регистрировать отдельным договором.

Виды альтернативных сделок

Риски альтернативных сделок

Альтернативная сделка, несмотря на свою схожесть с классической схемой, является более сложной, многосоставной операцией. В связи с этим риски при ее заключении выше. По словам экспертов, больше всего рисков при альтернативной сделке у покупателей, особенно у того, кто покупает альтернативную квартиру. Рассмотрим эти риски подробнее.

1. Первый риск — отказ от исполнения договора. Если продавец-покупатель не найдет подходящий объект или не сможет согласовать надлежащие условия с конечным продавцом, существует высокий риск срыва альтернативной сделки.

2. Продавец может повысить стоимость квартиры, выставленной на продажу, тогда гарантированно все квартиры в цепочке также вырастут в цене. «То есть покупатель при альтернативной сделке зависит не только от обстоятельств и воли своего продавца, но и других собственников в цепочке», — отметила руководитель департамента городской недвижимости «НДВ Супермаркет Недвижимости» Елена Мищенко.

3. Еще один риск для всех сторон связан с частичной регистрацией сделки. Документы в Росреестр хоть и подаются одновременно, но для регистратора каждая сделка является самостоятельной. Поэтому может возникнуть ситуация, что одна сделка — например, между первоначальным продавцом и продавцом-покупателем — пройдет регистрацию, а другая сделка будет приостановлена (к примеру, из-за проблем с документами). В таком случае сторонам потребуется подавать заявление на приостановку перехода права собственности по другой сделке или обращаться в суд.

«Важно помнить, что при проведении подобной цепочки сделок в договоре необходимо ссылаться на ст. 157 ГК РФ (сделки под условием), указывая, что права и обязанности по договору купли-продажи недвижимого имущества переходят к сторонам только при регистрации в Росреестре второй сделки, что увеличит шансы в суде», — рекомендовал руководитель юридической компании «Силкин и Партнеры».

4. Минус альтернативной сделки для всех сторон — более длительный срок заключения. По данным экспертов «НДВ Супермаркет Недвижимости», если свободная продажа занимает в среднем три недели — месяц, то альтернативная сделка растягивается на три — пять месяцев. «Обычно люди готовы столько ждать, если они достаточно походили по рынку и из всего имеющегося предложения данная квартира подходит им больше всего. В противном случае они отдали бы предпочтение свободной продаже», — отметила Елена Мищенко.

Кроме специфических рисков, присущих альтернативной сделке, есть стандартный набор, который характерен для всех сделок на вторичке — квартира с обременениями, недееспособный продавец, лжесобственник и т. д. Поэтому важно проверить юридическую чистоту недвижимости и продавца. В случае если одним из собственников является несовершеннолетний ребенок, следует получить разрешение на продажу объекта от органов опеки. Сам несовершеннолетний собственник после продажи должен получить аналогичную долю в новом жилье.

При этом, по словам экспертов, продавцы фактически не несут никаких рисков. Они находятся в середине, то есть всегда могут передумать покупать и продавать.

Плюсы альтернативных сделок

Схема альтернативной сделки на протяжении многих лет была не самой востребованной. Хотя за последний год доля таких сделок выросла, по оценкам аналитиков «НДВ Супермаркет Недвижимости», с 35% до 50%, что связано с нестабильностью на рынке — резким ростом цен. «Люди боятся продать свою квартиру и остаться без жилья, потому что за время поиска новой недвижимости она может вырасти в цене и им просто не хватит вырученной суммы. Поэтому даже те лоты, которые изначально идут как свободные, часто на саму сделку выходят, как мы называем, «паровозом», то есть одновременно покупается и продается несколько квартир», — пояснила Елена Мищенко.

Кроме того, в рамках альтернативной сделки мoжнo пpиoбpecти жильe пo цeнe нижe рынка, поскольку пpoдавцы aльтepнaтивныx квapтиp часто cнижaют cyммy. Плюс для продавца-покупателя — нe нyжнo cнимaть жильe, мoжнo cpaзy пepeexaть в нoвyю квapтиpy.

Как провести альтернативную сделку

Альтернативная сделка отличается от обычной только увеличенным числом квартир и участников. Все остальное то же самое — проверка юридической чистоты квартиры, личности продавца, истории перехода права собственности, заключение договоров купли-продажи.

«Сложность заключается в том, что нужно прийти к единому мнению насчет дня сделки, времени, нотариуса и банка, если используется ипотека. Всегда возникает вопрос, как подавать документы на регистрацию. Риелторы обычно настаивают на централизованной подаче пакетной регистрации через центр оформления. Потому что, если одна квартира зарегистрируется, а другая нет, придется экстренно искать другой вариант и быстро регистрировать его», — предупредила руководитель департамента городской недвижимости компании «НДВ Супермаркет Недвижимости».

Для продавца и покупателя альтернативная сделка почти не отличается от классической схемы. В связи с этим рассмотрим пошагово ситуацию со стороны продавца-покупателя.

Налоги при альтернативной сделке

Многие ошибочно считают, что в случае альтернативной сделки не нужно платить налоги. Однако с точки зрения налогового законодательства этапы сделки (продажа объекта и покупка альтернативы) между собой не связаны, даже если заключены в один налоговый период. Поэтому при продаже квартиры необходимо заплатить 13% от суммы полученного дохода. Их оплачивает продавец и продавец-покупатель, отметил руководитель практики юридической компании «Интерцессия» Кирилл Стус.

Речь идет о ситуациях, когда квартира находилась в собственности менее установленного срока владения (пять лет — по общему правилу, три года — наследство или дарение). При этом при уплате налога с продажи они могут воспользоваться налоговым вычетом — уменьшить налогооблагаемую базу на 1 млн руб.

Покупатели могут воспользоваться налоговым вычетом. Для этого нужно быть официально трудоустроенным и платить налоги. Вернуть по вычету можно до 260 тыс. руб. «Получить налоговый вычет может каждый из собственников жилья. Также следует помнить про существование вычета с процентов по ипотеке — здесь действует отдельный лимит в 3 млн руб.», — добавил Кирилл Стус.

Особенности альтернативных сделок

При ипотеке

Главная сложность в альтернативной сделке с ипотекой заключается в том, что в сделке очень много участников: страховая компания, банк, собственники квартир, регистрационная палата. Необходимо учесть интересы каждого участника, проверить каждый документ, чтобы не было проблем с регистрацией. Все детали сделки должны быть идеально спланированы и подготовлены, а каждый участник должен учитывать интересы друг друга.

«Может случиться так, что ваша квартира понравится покупателю, который, так же как и вы, берет ипотечный кредит. Но у него другой банк. В этом случае сделку совершить не удастся. То есть теоретически она возможна, но на практике осуществить ее будет очень тяжело», — отметил Кирилл Стус.

По его словам, это связано с тем, что каждый ипотечный банк проводит сделку в своем офисе. То есть взять кредитные средства и унести их в другой ипотечный банк для расчетов не получится. «В данном случае надо провести первую закладку в одном банке, вторую — в другом. Такая сделка может растянуться на два дня. Конечно, если участники сильно заинтересованы друг в друге, то провести такую операцию реально», — добавил юрист.

Кроме того, если оформлять ипотеку на доплату, то приобретаемая квартира будет находиться в залоге у банка до погашения кредита. Если, наоборот, приобретается квартира, купленная в ипотеку, то потребуется дополнительное соглашение с банком на сделку. Эти нюансы следует учитывать и заранее подготовиться к ипотечной сделке.

При нахождении сторон в разных городах

Ситуация, при которой стороны находятся в разных городах, хоть и усложняет сделку, но является разрешимой. В данном случае покупатель приходит в отделение банка в своем регионе, а продавец — в своем; каждый подписывает свой экземпляр договора. Также удаленно закладываются деньги, и документы отправляются на электронную регистрацию.

«Но участники рынка не любят такую схему. Потому что покупателю важно видеть продавца лично, удостовериться, что это именно он и что он в адекватном состоянии. Продавцы, если не могут присутствовать на сделке, оформляют доверенность. Но обычно они находят возможность приехать на сделку», — рассказала Елена Мищенко.

С материнским капиталом

Альтернативная сделка с маткапиталом, как и стандартная, подразумевает наделение детей и супруга долями и получение разрешения органов опеки на продажу недвижимости. Также в данном случае потребуется нотариально заверять сделки.

«Риски при альтернативной сделке с маткапиталом в том, что сделка должна быть совершена в сжатые сроки, и у тех, кто продал свое жилье и должен купить новое, нет возможности ждать 10–20 дней для выдачи средств материнского капитала. В остальном риски остаются, как и в любой другой сделке», — подытожил руководитель практики юридической компании «Интерцессия».