Расходы в месяц по кредитам и займам что это

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Учет кредитов и займов на предприятии: что нужно знать руководителю

Учет кредитов и займов на предприятии: что нужно знать руководителю

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Чем отличаются кредиты и займы

Бытует заблуждение, что суть отличия в следующем: кредиты выдаются под процент, а займы – за просто так. Это неверно.

Вот три ключевых расхождения между ними, которые определяются главой 42 ГК РФ:

Бухгалтерский учет кредитов и займов на примере предприятия

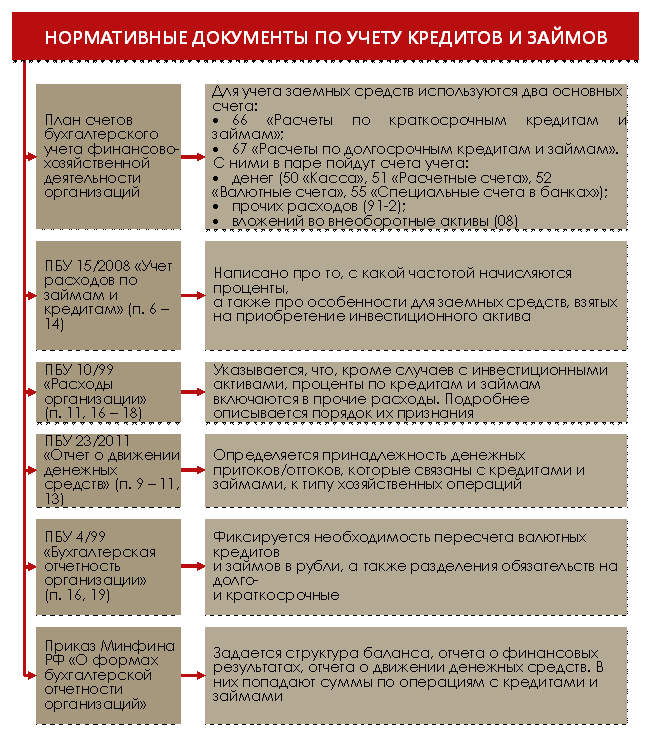

Чтобы правильно учитывать кредиты и займы, принимайте во внимание следующие нормативные документы. Их список – на рисунке 1.

Рисунок 1. Какими документами регулируется учет кредитов и займов

Давайте рассмотрим основные положения этих документов. Но для начала вспомним: учет займов и кредитов сводится к отражению на счетах операций трех типов:

Причем информация со счетов переходит в бухгалтерскую отчетность. Все вместе – это канва дальнейшего рассказа.

Этап 1. Получение заемных средств

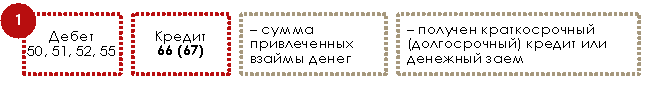

Если речь идет про получение денежного кредита и займа, то тут все просто.

С одной стороны, в вашей организации увеличиваются деньги, например, на расчетном, валютном счете или в кассе (определяется характером договора). Деньги – это актив баланса. Значит, счета для их учета – тоже активные. Увеличение отразится по дебету.

С другой стороны, формируется обязательство. Оно может оказаться долго- или краткосрочным. Это также зависит от условий договора. Граница срочности – 12 месяцев. В итоге одновременно прирастает пассив, что отражается по кредиту счетов учета расчетов.

Бухгалтерская запись будет такой:

Чуть сложнее обстоит дело, когда заем носит неденежный характер, либо, когда речь идет про товарный кредит. В этом случае по дебету пойдет счет, на котором вы учитываете аналогичные активы. Для материалов – 10, для товаров – 41, для основных средств – 08 с последующим переносом на 01-й.

И еще важный момент. Операции по предоставлению займов в неденежной форме, в отличие от денежных, облагаются НДС. Это следует из пп. 1 п. 1 ст. 146 и пп. 15 п. 3 ст. 149 НК РФ. Так как вещи по договору передаются в собственность, значит, признается их реализация.

Выходит, заимодавец начислит НДС по такой операции и выставит счет-фактуру. А у вашего предприятия появится право возместить налог из бюджета. Так будет, если одновременно выполняются условия:

Схема записей окажется следующей:

Этап 2. Учет расходов по займам и кредитам

Расходы по заемным средствам – это, прежде всего, проценты по ним. В отношении них помните три правила.

Правило 1. Начисление и выплаты процентов – разные операции. Даже если договором предусматривается разовое погашение по окончании срока кредитования, то начисление процентного расхода происходит ежемесячно. Так будет и в случаях, когда платеж кредитору производится раз в квартал или полугодие.

Причина: принцип начисления. В российской трактовке он называется допущение временной определенности фактов хозяйственной жизни. Отсылка к нему есть в п. 18 ПБУ 10/99. Суть сводится к следующему: расходы отражаются в том периоде, к которому они относятся, вне зависимости от их фактической оплаты. Минимальный отчетный период в бухучете – месяц (п. 48 ПБУ 4/99). Поэтому и привязка в отражении расходов производится к месяцу.

Послабление существует для организаций, которые ведут учет упрощенно (п. 4 и 5 ст. 6 Закона «О бухучете»). Они имеют право применять кассовый метод признания расходов, то есть отражать их на бухгалтерских счетах только после оплаты.

Правило 2. Проценты рассчитываются исходя из фактического количества дней, в которые организация пользовалась заемными средствами. Если в договоре не указано иное, то день получения в расчет не принимается, а день возврата, наоборот, учитывается.

Например, кредит или заем взят 15 февраля сроком на полгода. Для начисления процентов за февраль посчитайте все дни с 16 февраля по 28-е или 29-е включительно.

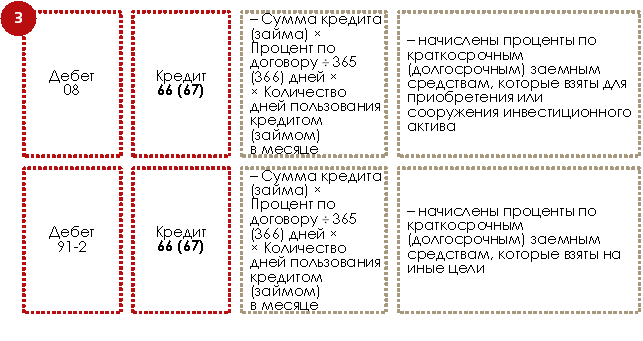

Правило 3. Формат проводок зависит от цели привлечения заемных средств. Причем крéдит будет в любом случае одним и тем же – 66 или 67. А дебет – различным.

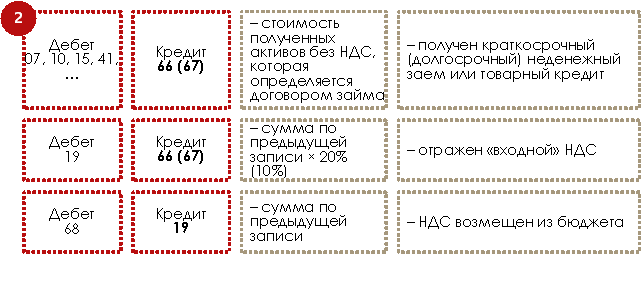

Если заемные средства взяты для приобретения инвестиционного актива, то проценты по ним увеличат стоимость последнего и попадут на счет 08. Это та самая ситуация, когда начисленные проценты не сразу попадают в расход, а сначала аккумулируются в капитальных затратах. Во всех остальных случаях они отражаются по дебету счета 91-2, то есть в прочей составляющей.

Те, кто применяют упрощенный подход к ведению бухучета, могут отойти от такого порядка. Им дано право признавать все проценты в составе прочих расходов без применения счета 08 (п. 7 ПБУ 15/2008 и письмо Минфина РФ от 20.02.2017 г. № 07-01-07/9681).

На рисунке 2 мы показали, что считается инвестиционным активом.

Рисунок 2. Особенности учета процентов по кредитам и займам, которые взяты для приобретения инвестиционного актива

Вот такими будут бухгалтерские записи.

Заметьте: характер заемных средств – денежный или неденежный – в вопросе признания процентного расхода ни на что не влияет. Бухгалтерские записи окажутся идентичными.

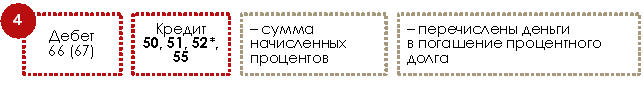

В момент погашения процентного долга закрывается задолженность по кредиту 66 или 67 и одновременно происходит денежный отток.

Примечание: * в статье мы не рассматриваем учет курсовых разниц по валютным кредитам и займам.

Сумма по этой записи не обязательно равняется расходу за один месяц. Если договором определен более долгий срок погашения, допустим, раз в квартал, то надо сложить все процентные начисления по кредиту 66 (67). Чтобы туда по ошибке не попала основная сумма долга, на названных счетах создается отдельный субсчет для процентов (п. 4 ПБУ 15/2008).

Например, учет кредитов и займов в «1С:ERP Управление предприятием» реализуется как раз по такому правилу. Открываются следующие субсчета к счетам 66 и 67:

И еще важные моменты про НДС:

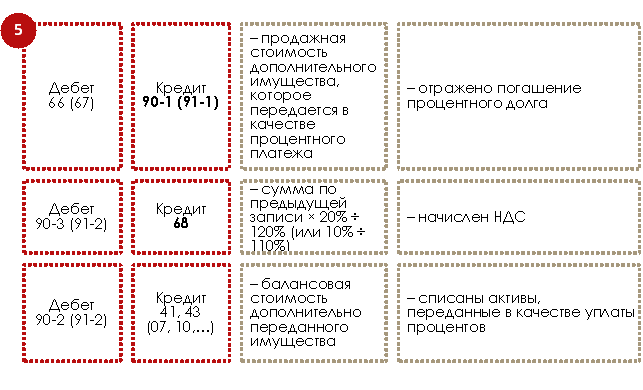

Бухгалтерские записи в последнем случае окажутся такими.

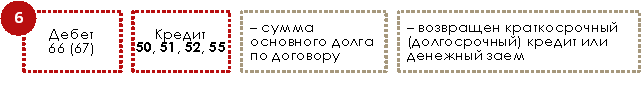

Этап 3. Возврат заемных средств

Когда возвращаются деньги, то совершается бухгалтерская запись, прямо противоположная приведенной в первой схеме. Вот такая:

Ситуация усложнится в случае погашения неденежного обязательства. В этом случае опять появится НДС, так как теперь заемщик передает имущество в собственность заимодавца. Операция признается реализацией, значит, попадает под обложение данным налогом.

Схема бухгалтерских записей – аналогична пятой. Изменятся только формулировки.

Рассмотрим два примера.

Пример 1

17.02.2020 организация взяла кредит в банке сроком на три месяца. Сумма – 1 млн руб. Ставка – 12%. Цель – пополнение оборотных средств. По условиям кредитного договора проценты погашаются вместе с основной суммой долга по истечении срока кредитования.

Как учесть расходы по кредитам (займам)

При получении кредита (займа) организация несет определенные затраты.

Затраты, связанные с получением кредита (займа), могут быть:

Основные затраты по кредиту (займу)

К основным затратам относятся проценты, подлежащие уплате по кредитам (займам).

Проценты по кредиту (займу) начисляют в том отчетном периоде, к которому они относятся (п. 6 ПБУ 15/2008). Поскольку отчетным периодом является месяц, проценты следует начислять помесячно. Соглашение о порядке уплаты процентов, закрепленное в договоре, на порядок начисления не влияет.

С 1 января 2015 года прекращено нормирование расходов по уплате процентов за пользование заемными средствами (включая проценты по сделкам,заключенным до этой даты). То есть проценты по долговым обязательствам любого вида признаются доходом (расходом) исходя из фактической ставки, за исключением контролируемых сделок (п. 1 ст. 269 НК РФ).

К контролируемым сделкам относятся:

Кроме того, в отношении НДС сделку признают контролируемой, только если в результате ее совершения хотя бы у одной стороны произойдет увеличение или уменьшение налогооблагаемой базы (если одна из сторон не является плательщиком или освобождена от исполнения обязанностей по уплате НДС).

Затраты по кредитам (займам) включите в состав прочих расходов:

ДЕБЕТ 91-2 КРЕДИТ 66 – учтены затраты по кредиту (займу).

Это нужно делать равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения (п. 8 ПБУ 15/2008).

Дополнительные затраты по кредиту (займу)

К дополнительным расходам по кредитам (займам) относят:

Дополнительные затраты отразите проводкой:

ДЕБЕТ 91-2 КРЕДИТ 66-2 – учтены дополнительные затраты по кредиту (займу).

В учетной политике фирмы вы можете предусмотреть один из двух вариантов отражения дополнительных расходов.

ДЕБЕТ 97 КРЕДИТ 60 – отражены дополнительные расходы по кредиту (займу);

ДЕБЕТ 91-2 КРЕДИТ 97 – часть дополнительных расходов списана в состав прочих расходов.

При этом сделайте проводку:

ДЕБЕТ 91-2 КРЕДИТ 60 – учтены дополнительные расходы по кредиту и займу.

Кредитная нагрузка: как рассчитать, чтобы не потерять бизнес

Содержание статьи

Предприниматели часто берут кредиты на развитие бизнеса. Например, на закупку оборудования или запуск нового направления. Но заемные средства могут привести и к потере своего дела, если нечем расплатиться. Рассказываем, что такое кредитная нагрузка и как ее считать, чтобы кредитные деньги не стали проблемой.

Что такое кредитная нагрузка

Кредитная нагрузка — это сумма всех ежемесячных платежей, которые бизнес платит банкам. Например, производитель деталей для нефтяной промышленности взял 2 кредита на закупку станков и сырья. Каждый месяц предприниматель платит банкам по 120 тысяч рублей. Это и есть кредитная нагрузка.

У каждого предпринимателя своя потребность в кредитах. Но исследования показывают, что в России 58% представителей малого бизнеса нуждаются в заемных средствах для развития своего дела. Поэтому предприниматели активно берут в долг у банков или физических лиц.

Показатель кредитной нагрузки используют, чтобы не допустить финансовые проблемы. Если производитель деталей заплатил по кредиту, а потом — коммунальные платежи, аренду цеха, но на зарплату денег не осталось, то кредитная нагрузка явно бизнесу не по силам. Поэтому нужно регулярно контролировать этот показатель.

Начальник управления клиентских отношений банка «СДМ» Иван Лонкин считает, что показатель кредитной нагрузки объективно демонстрирует, может ли предприниматель рассчитывать на кредит:

«Не всегда физические лица и предприниматели могут объективно оценить уровень будущей кредитной нагрузки при планировании платежей. Кажется, что вот сейчас возьмут кредит, решат текущие вопросы, но недостаточно хорошо оценивают, как будут потом ежемесячно расплачиваться. Именно для этого банки считают уровень кредитной нагрузки и отказывают в кредитах тем, у кого он уже высокий. Предприниматель может взять кредит на текущую, как ему кажется, выгодную сделку, но при этом недооценивать возможные риски. Например, товар может быть плохого качества или не доехать в срок. В итоге у клиента будет и плохой товар, и взятый под него кредит. Также ошибочно брать кредит, в котором платежи рассчитываются из будущей прибыли, а не из текущих доходов. К сожалению, практика показывает, что бывает масса ситуаций, когда ожидаемой будущей прибыли нет, а кредит надо возвращать»

Показатель кредитной нагрузки считают и в процентах. Это делается для удобства и наглядности. Выше мы привели пример, что компания ежемесячно платит 120 тысяч рублей по кредитным платежам. Но много это или приемлемо в разрезе всей финансовой деятельности? Чтобы это оценить — сумму ежемесячных платежей делят на сумму кредита и переводят в проценты.

Например, производство берет кредит 3 000 000 рублей на покупку станков на 3 года под 20 %. За 3 года компания должна вернуть:

Считаем ежемесячный платеж — 4 800 000 / 36 месяцев = 133 000 рублей.

Теперь считаем кредитную нагрузку в процентах:

133 000 рублей / 3 000 000 рублей x 100 % = 4,43 % в месяц, а годовая — 53,16%.

Этот показатель удобно оценивать в разрезе новых кредитов: предприниматель увидит, что нагрузка стала больше или меньше. Кроме этого, данные цифры удобно использовать в управленческом учете.

Как определить комфортный уровень долга для компании

Если говорить про малый бизнес, то в большинстве случаев считают прибыль и уже от этого показателя определяют, какую кредитную нагрузку выдержит компания. То есть определяют соотношение прибыли и кредитных платежей. В самом простом варианте используют следующие показатели:

Мы писали в блоге ПланФакт про виды прибыли. Напомним, что валовая прибыль — это разница всех доходов и расходов. Вот как этот показатель используют в расчетах кредитной нагрузки.

Компания по производству деталей в августе проработала с такими показателями:

Кредитная нагрузка = 133 000 / 900 000 рублей x 100 % = 14, 8%.

В сентябре поставщики подняли цены на сырье, в цехе провели ремонт и был сезонный спад продаж. В результате компания показала такие результаты:

Кредитная нагрузка = 133 000 / 400 000 рублей x 100 % = 33, 3%.

Цифры показывают, что в сентябре кредитная нагрузка выросла. Если в следующие месяцы компания увеличит продажи и сократит издержки, то вернет ситуацию к уровню августа. Если продолжится спад продаж, а сырье не упадет в цене, то показатели могут стать еще хуже.

Приемлемая кредитная нагрузка зависит от направления бизнеса. Директор по развитию МСБ в банке SBI Анна Корнелюк определяет ее в 25% от годовой выручки:

«Данное значение — это наша экспертная оценка. Считаем, что с таким уровнем кредитной нагрузки предприниматель может решать текущие вопросы бизнеса за счет кредитных средств или получить дополнительный импульс развития предприятия. При этом, данный уровень не должен стать критическим в случае ухудшения конъюнктуры рынка, иных краткосрочных затруднений. Но каждый волен определять это значение, исходя из своих целей и вводных позиций»

Финансовые эксперты считают, что приемлемая кредитная нагрузка составляет до 50%, а все что выше, приносит бизнесу проблемы.

Зачем нужна EBITDA

Некоторые компании для расчета кредитной нагрузки используют показатель EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — это прибыль компании до вычета кредитных процентов, налога на прибыль и амортизации по основным нематериальным активам. Этот расчет показывает реальную прибыль предпринимателя, а инвесторы по этому показателю оценивают, как быстро вернут вложенные средства.

Для расчета берут цифры из «Отчета о прибылях и убытках» и добавляют сумму амортизации основных средств и нематериальных активов.

Формула для расчета EBITDA:

Прибыль (убыток) до налогообложения + (Проценты к уплате + Амортизация основных средств и нематериальных активов).

Затем долг компании делят на показатель EBITDA и получают показатель кредитной нагрузки.

Например, показатель EBITDA у компании из примера выше равен 8 000 000 рублей, а общий долг 4 800 000 рублей. Значит, кредитная нагрузка будет равна:

4 800 000 / 8 000 000 = 0,6.

Считается, чем ниже этот показатель, тем у компании больше шансов расплатиться с долгами без проблем. Эксперты считают, что данный показатель нужно распределять так:

Директор департамента разработки продуктов банка «Юнистрим» Лев Соколов считает, что не каждый предприниматель может самостоятельно рассчитать кредитную нагрузку:

«По идее, этим должен заниматься грамотный бухгалтер, чтобы приземлить собственников, которые любят набирать заемные средства. По своему опыту скажу, что предприниматели чаще всего совершают 2 ошибки, когда берут кредиты. Во-первых, не учитывают валютные колебания. Да, можно взять долг в рублях, но и рубль проседает, и в результате возвращаешь больше. А если кредит в долларах или евро, то рисков еще больше. Во-вторых, кредит стоит брать, когда есть отработанная модель бизнеса. Часто предприниматель просто не готов к кредитам. Например, кафе работает какое-то время и каждый день приносит 30 тысяч рублей. Но завтра могут поднять аренду или появятся соседи, которые распугают клиентов, или, в конце концов, новый локдаун. В итоге прибыли не станет, и не будет возможности погасить кредит. Поэтому обязательно нужно закладывать возможность форс-мажора»

На практике не все знакомы с понятием «кредитная нагрузка» и не высчитывают этот показатель даже при кредитовании. Сооснователь Центра загородного строительства «ВИЛЛАВИЛЬ» Тагир Галимов считает, что на это влияют тренды:

«По правилам финансового планирования кредитную нагрузку можно вешать только на бизнес, который уже работает несколько лет. Собственник знает, сколько он будет зарабатывать и какие расходы понесет в ближайшие 2-3 года. Поэтому он берет кредит, а в голове есть цифры, потянет он его или нет. Это свойственно предпринимателям нулевых. Более молодые бизнесмены продают на маркетплейсах или работают с криптовалютой. Эти сферы более рискованные, и там редко привлекают кредиты»

Может ли бизнес обойтись без кредитов

Это зависит от вида бизнеса. Например, если компания работает с тендерами, то вряд ли получится обойтись без заемных средств. Государственные компании требуют обеспечение заявки и контракта, а это иногда миллионы рублей. И если у предпринимателя несколько таких договоров, то вряд ли получится обойтись без кредитов.

Сооснователь салона лазерной эпиляции Lisse Ленар Латыпов считает, что без кредитов развивать бизнес нереально:

«Думаю, что развивать бизнес совсем без обязательств, без кредитов и без инвесторов — невозможно. Это будет ремесленничество или очень долгий рост. Его еще называют органический. Когда мы открываем новые точки, анализируем уже действующие салоны. Смотрим, сколько они приносят, и какая сумма платежа не влечет проблем при погашении кредита. Эти цифры помогают планировать нагрузку в новых салонах. Мы знаем примерно, какие суммы для нас нормальные, а какие неподъемные»

С этим мнение не согласен сооснователь магазина «Ячей» Александр Мясников:

«Мы никогда не брали кредитов. Это принципиальная позиция. При этом один наш магазин работает 15 лет, а второй уже 8. Мы всегда старались откладывать деньги на развитие и делать подушку безопасности. Я часто видел, к чему приводят кредиты в торговом бизнесе. Предприниматели живут не по средствам или не умеют анализировать ситуацию. Они продают несколько лет один товар и уверены, что так будет всегда. Потом берут кредит для закупки, а тренды поменялись, и товар уже не берут. В итоге бизнес разрушается. Поэтому кредиты подходят только тем, кто умеет считать, анализировать и жить по средствам»

Тагир Галимов рассказывает про свой опыт кредитования в экстремальных условиях:

«Мы брали кредит на запуск своей компании в апреле 2020 года, в самый разгар пандемии. Взяли обычный потребительский кредит и уже год успешно работаем. Но мы до этого несколько лет работали в сфере строительных кровельных материалов. Поэтому хорошо представляли все маржинальности и особенности этого бизнеса: какой объем реально продать, по какой цене, в какие периоды. Поэтому кредитная нагрузка не стала для нас проблемой на старте»

Как оптимизировать кредитную нагрузку

Все рекомендации по оптимизации связаны с более глубокой проработкой финансовой политики бизнеса. Нужно стараться, чтобы кредитные деньги не сильно влияли на устойчивость компании. Для этого есть ряд эффективных приемов.

Финансовый учет

Если у предпринимателя есть финмодель, то он контролирует цифры бизнеса. А это значит, что он сразу увидит неподъемную кредитную нагрузку. Например, компании нужны средства для ремонта производственных площадей. Если взять кредит, то ежемесячный платеж равен 70 000 рублей, но финмодель показывает, что такая сумма принесет проблемы. Значит, нужно подождать с кредитом или искать более выгодное предложение.

Подушка безопасности

Конечно, бизнес делают для зарабатывания денег, но не стоит стремиться сразу выводить всю прибыль. Лучше откладывать часть денег, чтобы у компании всегда были средства, которые уменьшат зависимость от кредитных денег. Эти же деньги можно инвестировать или положить в банк, чтобы они работали, пока не понадобятся.

Реструктуризация долга

Если ситуация с платежами стала критичной, то лучше сразу обратиться в банк. Более крупные банки чаще всего идут навстречу предпринимателям, чтобы дать рассрочку или уменьшить сумму кредитных платежей. Но надо готовиться к тому, что банк попросит стратегию по выходу из сложившейся ситуации.

Деньги знакомых или собственные средства

Часть предпринимателей обращаются за деньгами к знакомым или родственникам. Это хороший способ получить средства на развитие под небольшой процент и не зависеть от финансовых структур.

Есть вариант, когда предприниматель дает в долг компании собственные деньги. Только в договоре нужно обязательно указать, что даете деньги без процентов. После этого займ можно без проблем положить на расчетный счет компании. В противном случае появятся вопросы от ФНС, а проценты рассчитают от ставки ЦБ.

Но не стоит обращаться к частникам, которых вы не знаете. Среди таких попадаются представители криминала. Эти люди не станут вести переговоры, если появятся проблемы с возвратом займа. Они просто отберут все, что есть.

Разделять личные деньги и средства бизнеса

Иногда предприниматели не до конца понимают, что у бизнеса есть обязательства. И прежде всего нужно платить по ним, а уже потом тратить деньги на собственные нужды.

Привлечение инвестиций

Для расширения бизнеса или запуска новых проектов можно привлечь инвесторов или новых партнеров. Но в этом случае тоже нужно внимательно просчитать участие новых людей. Они могут не требовать возврата денег, но захотят долю в бизнесе. А это тоже не всегда выгодно. Потому что право влиять на решения может появиться у человека, который смотрит на развитие дела иначе. В будущем это спровоцирует конфликты.

Кроме этого, Лев Соколов советует более вдумчиво вести бизнес-процессы:

«Надо стремиться увеличивать активы. Например, можно купить машину не себе, а в лизинг на компанию. Через какое-то время она станет активом. Так же с помещениями: реально купить объект недвижимости в лизинг и через какое-то время он перейдет в собственность. Его уже можно сдавать по субаренде и получать дополнительные деньги. Если есть сверхприбыль, то часть денег лучше вложить в гособлигации. Это обеспечит какой-то прирост, эти средства реально довольно быстро «вытащить». Еще рекомендую заключить с клиентами долгосрочные отношения на взаимовыгодных условиях. Например, при помощи программы лояльности. Обговорить, например, что клиенты точно закупаются у вас раз в месяц или квартал. Так у бизнеса будет уверенность, что всегда будут деньги, чтобы заплатить кредитные платежи»

Кредиты помогают бизнесу развиваться, но эти же деньги могут стать причиной для закрытия бизнеса. Поэтому предпринимателям нужно наладить финансовый учет, чтобы знать, какое количество заемных денег можно привлечь для продолжения работы. Для этого рассчитывают кредитную нагрузку, которая покажет, как быстро бизнес закроет долги.