Реквизиты обжалуемого документа в налоговой что писать

Реквизиты обжалуемого документа в налоговой что писать

от 20.12.2019 N ММВ-7-9/645@

ПОРЯДОК ЗАПОЛНЕНИЯ ФОРМЫ ЖАЛОБЫ (АПЕЛЛЯЦИОННОЙ ЖАЛОБЫ)

2. В полях «наименование вышестоящего налогового органа (ВНО)» и «Код ВНО» указывается наименование и код вышестоящего налогового органа по отношению к налоговому органу, ненормативные акты, действия (бездействие) должностных лиц которого обжалуются.

В поле «от ___________» указываются данные, идентифицирующие лицо, подающее жалобу:

фамилия, имя и отчество (отчество указывается при его наличии (применимо ко всем листам документа) индивидуального предпринимателя (физического лица, не являющегося индивидуальным предпринимателем), ИНН.

В поле «Номер жалобы (апелляционной жалобы):» указывается при наличии исходящий номер жалобы, присвоенный ей ее подателем.

В блоке «Лицо, нарушение прав которого обжалуется:» указывается следующая информация (сведения) о лице, чьи права, по мнению заявителя, нарушены:

наименование организации, фамилия, имя, отчество индивидуального предпринимателя (физического лица, не являющегося индивидуальным предпринимателем);

адрес места нахождения (места жительства) лица, нарушение прав которого обжалуется, в том числе почтовый индекс, наименование субъекта Российской Федерации, район, город, населенный пункт, улица (проспект, переулок и так далее), дом (владение), корпус, строение (сооружение), квартира, офис, комната (помещение);

ИНН физического лица, не являющегося индивидуальным предпринимателем, указывается при его использовании этим физическим лицом.

В поле «Предмет обжалования:» указывается одно из следующих значений:

В блоке «Реквизиты обжалуемого документа:» указываются номер и дата обжалуемого документа (при наличии).

В блоке «Наименование налогового органа, акт ненормативного характера, действия (бездействие) должностных лиц которого обжалуются:» указываются наименование и код налогового органа, ненормативные акты, действия (бездействие) должностных лиц которого обжалуются.

В поле «Основания, по которым лицо, подающее жалобу (апелляционную жалобу), считает, что его (лица, нарушение прав которого обжалуется) права нарушены:» указываются обстоятельства, на которых основаны доводы заявителя. При наличии указывается подтверждающая эти обстоятельства информация.

В поле «Требования лица, подающего жалобу (апелляционную жалобу):» указываются требования заявителя по жалобе.

В поле «Способ получения решения по жалобе (апелляционной жалобе):» указывается соответствующий признак получения решения по жалобе:

при направлении жалобы в электронной форме по ТКС:

при направлении жалобы на бумажном носителе:

при направлении жалобы через личный кабинет налогоплательщика:

В поле «Код жалобы (апелляционной жалобы):» указывается одно из следующих значений в зависимости от подаваемого вида жалобы:

В поле «Жалоба (апелляционная жалоба) представлена представителем лица, нарушение прав которого обжалуется:» указывается одно из следующих значений:

При указании значения «2» заполняется поле «наименование и дата выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу (апелляционную жалобу)».

При этом в указанном поле помимо наименования и даты выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу, указываются и иные реквизиты такого документа, в том числе его номер, срок действия.

При представлении жалобы на бумажном носителе по строке «Жалоба (апелляционная жалоба) составлена на _____ страницах с приложением подтверждающих документов или их копий на _____ листах» указывается количество страниц, на которых составлен текст жалобы, а также количество листов документов, подтверждающих требования заявителя по жалобе, или их копий, и документа, подтверждающего полномочия лица, подающего жалобу при их наличии.

В блоке «Лицо, подписавшее жалобу (апелляционную жалобу):» указываются фамилия, имя, отчество лица, подающее жалобу, проставляется дата составления жалобы и подпись заявителя по жалобе.

В случае направления жалобы в электронной форме по ТКС, подписанной усиленной квалификационной электронной подписью лица, представившего жалобу, а также при направлении жалобы через личный кабинет налогоплательщика указанный блок не заполняется.

Реквизиты обжалуемого документа в налоговой что писать

Имейте в виду, что Налоговый кодекс РФ не обязывает использовать форму жалобы, утвержденную ФНС России. Такого требования в ст. 139.2 НК РФ нет. Но чтобы уйти от лишних споров с налоговиками (в т. ч. по досудебному порядку обжалования), лучше использовать утвержденный с 2020 года бланк жалобы в налоговую.

Этот документ можно направлять по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Когда жалобу направляют по ТКС, ее нужно подписать усиленной электронной подписью.

Возможна подача и в письменной форме лично либо через представителя.

Оформление жалобы на ИФНС

То, как составить жалобу в налоговую на ИФНС вышестоящему налоговому органу, регулирует Приложение № 5 к упомянутому приказу ФНС от 20.12.2019 № ММВ-7-9/645.

При указании значения «2» заполняют поле «наименование и дата выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу (апелляционную жалобу)».

При этом в указанном поле помимо наименования и даты выдачи (составления) документа, подтверждающего полномочия лица, подающего жалобу, указывают и иные реквизиты такого документа, в т. ч. его номер, срок действия.

В случае направления жалобы в электронной форме по ТКС, подписанной усиленной квалификационной электронной подписью лица, представившего жалобу, а также при направлении жалобы через личный кабинет указанный блок не заполняют.

Особенности электронной жалобы

В случае направления жалобы по ТКС самые многословные поля «Основания, по которым лицо, подающее жалобу (апелляционную жалобу), считает, что его (лица, нарушение прав которого обжалуется) права нарушены:» и «Требования лица, подающего жалобу (апелляционную жалобу):» допускают текст не более 2000 символов.

Если лимит явно будет превышен, данные поля заполняют кратко, а полный текст оснований и требований приводят в приложениях к жалобе отдельным файлом. Это должен быть отсканированный документ.

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

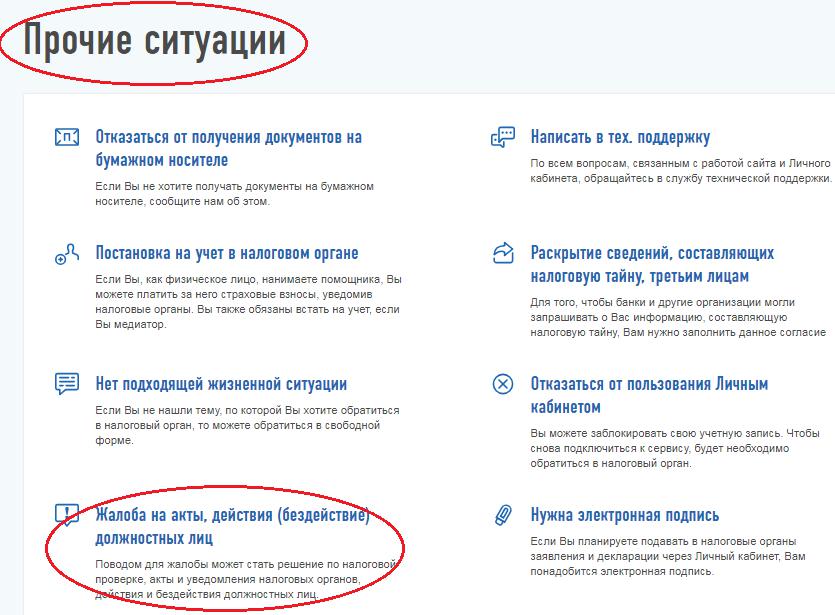

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

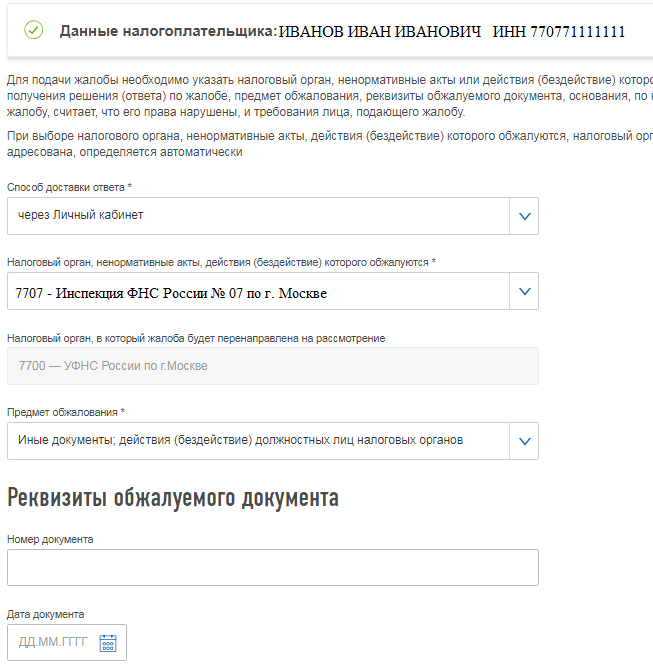

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Как обжаловать решение налогового органа

Предприниматель может обжаловать решения налоговых органов, если он считает, что они нарушают его права. Рассказываем о том, как это можно сделать, какие документы и в какие сроки подать, на какие нюансы обратить внимание.

Обжалование в вышестоящем налоговом органе или в суде решения инспекции, которое не устраивает налогоплательщика, предусмотрено ст. 138 НК РФ. При этом сразу обжаловать решение в суде, то есть обратиться туда напрямую, заявитель не может — у него просто е примут заявление. Решения налоговой или ее должностных лиц можно обжаловать в вышестоящем налоговом органе или в том же органе, который вынес налоговый акт.

В вышестоящем налоговом органе можно обжаловать любые документы, которые подписаны начальником или заместителем начальника налогового органа.

Можно обжаловать в том же налоговом органе, который вынес налоговый акт, документы, подписанные другими сотрудниками налогового органа, — например, инспектором или начальником отдела.

Порядок обжалования решения налоговой может включать от одного до трех этапов.

Составление возражения на претензии, содержащиеся в акте налоговой проверки

Сначала налогоплательщик должен составить возражения на претензии, содержащиеся в акте налоговой проверки, и отправить их в ФНС в течение месяца с момента получения акта налоговой проверки. Можно представить письменные возражения по указанному акту в целом или по его отдельным положениям.

Датой получения акта считается дата, которую налогоплательщик сам указал при его получении, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться. Если акт был направлен по почте, то датой его вручения считается 6-й день с даты отправки ИФНС заказного письма.

В возражениях нужно указать номер и дату акта проверки и максимально подробно изложить, почему налогоплательщик не согласен с актом в целом или с его отдельными положениями, и по возможности подтвердить свои аргументы документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию. Также в перечне приложений надо указывать каждый прикрепляемый документ, чтобы исключить споры о составе заявки.

Налогоплательщику сообщают, где и когда будут рассматриваться акт проверки и возражения — он может присутствовать, давать устные пояснения и представлять подтверждающие документы. При этом аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

Как правило, по итогам рассмотрения акта и возражений принимается одно из следующих решений:

Решения о привлечении к ответственности и об отказе можно обжаловать в вышестоящем налоговом органе и позже в суде. А результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

Образец возражения на акт налоговой проверки можно скачать в Информации ФНС «Подача возражений на акты налоговых проверок».

Что должен сделать руководитель налогового органа перед рассмотрением материалов налоговой проверки согласно п. 3 ст. 101 НК РФ:

Если налоговый орган не отклонил претензии, его решение можно обжаловать в вышестоящем налоговом органе и позже в суде.

Как подавать возражения:

В налоговый орган, составивший акт. Но для этого вам понадобятся номер, адрес и реквизиты этой налоговой. Необходимые реквизиты можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Подача жалобы или апелляционной жалобы

Жалоба подается, когда акты налогового органа или действия/бездействия его должностных лиц уже вступили в силу и нарушают права налогоплательщика. Ее можно направить в течение года в вышестоящий налоговый орган через тот же орган, чье решение нужно обжаловать.

Апелляционная жалоба подается в том случае, если решение налогового органа о привлечении к ответственности за совершенное налоговое правонарушение еще не вступило в силу. Сроки подачи — в течение 10 дней с того момента, как получено решение налоговой. По окончании этого срока оно вступает в силу (п. 2 ст. 101.2 НК РФ).

Жалобу можно подать в письменном или электронном виде, в том числе через личный кабинет налогоплательщика. Она должна быть подписана руководителем или представителем. Если она подается уполномоченными представителями налогоплательщика, вместе с жалобой нужно представить доверенность.

Представлять интересы налогоплательщика без доверенности могут только законные представители организации (генеральный директор, руководитель, председатель) или физического лица (родители, опекуны, попечители).

Уполномоченный представитель налогоплательщика (физлицо или юрлицо) может представлять интересы налогоплательщика на основании доверенности (ст. 185-189 ГК РФ). Чтобы представлять интересы ИП, нужно нотариально удостоверить доверенность (п. 3 ст. 29 НК РФ).

Есть решения, которые нельзя обжаловать в апелляционном порядке, а только в судебном. Речь идет о решениях, вынесенных федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Информация, которую необходимо включить в жалобу и апелляционную жалобу

Эта информация указана в ст. 139.2 НК РФ:

Кроме того, допустимо внесение в жалобу дополнительных обстоятельств, которые могут смягчить или исключить ответственность налогоплательщика. Также в жалобе могут быть указаны другие необходимые для своевременного рассмотрения жалобы сведения, в том числе номера телефонов, факсов, адреса электронной почты и т.д.

Срок принятия решения по жалобе — в течение месяца после подачи (п. 6 ст. 140 НК РФ), однако он может быть продлен еще на 15 дней, если так решит руководитель или заместитель руководителя налогового органа.

Еще в течение трех рабочих дней налогоплательщику сообщат о принятом решении. Со дня принятия решения по апелляционной жалобе решение налогового органа по результатам проверки вступает в силу.

Апелляционная жалоба подается в тот же налоговый орган, который выносил решение. Он должен передать жалобу в вышестоящий налоговый орган в течение 3-х дней. Пока жалоба рассматривается вышестоящим налоговым органом, начисленные платежи не взыскиваются.

Вступившее в силу решение налогового органа, которое не было обжаловано в апелляционном порядке, может быть обжаловано в вышестоящий налоговый орган в общем порядке в течение года с момента вынесения обжалуемого решения.

Если вы пропустили срок подачи жалобы по уважительной причине, его можно восстановить, подав ходатайство в налоговый орган.

Зачем нужно подавать жалобу

Как составить жалобу

Жалобу можно подать и на решение налогового органа в целом, и на отдельные его части. В жалобе должны быть указаны причины, по которым вы не согласны с решением налоговой, и изложено ваше требование — о полной или частичной отмене решения, проведении дополнительной проверки или изменении решения, иначе ее не примут.

Образец жалобы можно скачать на сайте ФНС.

Подача иска в суд

Если налогоплательщик не согласен с решением вышестоящего налогового органа или вышестоящий налоговый орган не рассмотрел жалобу в установленный срок, можно подать иск в суд (п. 2 ст. 138 НК РФ). Для этого нужно уплатить пошлину в размере 3000 руб. (ст. 333.21 НК РФ).

Информацию, которую нужно указать в иске

Что приложить к заявлению

Срок рассмотрения заявлений — 3 месяца, но он может быть продлен по решению председателя суда до 6-ти месяцев.

Физлица обжалуют решения налоговых органов в суде общей юрисдикции, а ИП и организации — в арбитражном суде по правилам АПК РФ.

Если арбитражный суд отказался удовлетворить заявление, решение суда можно обжаловать в апелляционной и кассационной инстанциях.

На что нужно обратить внимание налогоплательщику:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Пришло извещение об уточнении платежа из налоговой: что делать дальше?

Сейчас почти никто не пользуется обычной почтой. Гораздо проще проделать все необходимое с помощью электронной почты или любым другим способом, используя интернет. Однако, официальные бумажные письма все еще остались.

Они используются для обмена информацией меду организациями, хотя и они переходя на электронный документооборот. Также их используют различные спамеры и мошенники, чтобы заинтересовать и привлечь людей. Сюда же стоит отнести официальные органы власти, которые о чем-то уведомляют граждан или что-то требуют с них.

Налоговая

Налоговая служба есть в каждом городе Именно, они отвечают за сбор и обработку налоговых деклараций. Обычные люди сталкиваются с ними не так уж часто. Они взаимодействую в основном с организациями и предпринимателями, ведь именно они являются основными поставщиками платежей.

Граждане подают декларацию при превышении дохода какой-то суммы, либо при продаже собственности. В этом случае там нет ничего сложного в заполнении. Предпринимателям же стоит быть аккуратнее, потому что они платят много налогов на разные нужды. Штрафы для них тоже большие, так что шутить с этой организацией не стоит.

Уточнение платежа

уточнение платежа применяется только в том случае, если ошибка в оформлении платежного поручения не повлекла неперечисления этого налога в бюджет РФ. При обнаружении ошибки налогоплательщиком для уточнения платежа необходимо написать заявление в произвольной форме с просьбой уточнить неправильный реквизит платежки.

Решение об уточнении выносится не позднее 10 рабочих дней с даты поступления заявления. Об этом и высылается письмо или извещение на адрес налогоплательщика. Оно посылается в течении 5 дней с того момента, как было принято решение.

Так что, если пришло извещение об уточнении платежа из налоговой, то нужно туда обращаться и писать заявление. Это значит, что в поданной декларации что-то показалось странным или неправильным. Информация в налоговую стекается из многих мест, так что они много знают о каждом гражданине.

В этом случае можно обратится в свою налоговую инспекцию. Или же зайти в личный кабинет налогоплательщика, там тоже должны быть все данные. Тянуть с этим не стоит, иначе можно получить штраф как минимум. После обнаружения ошибки придется или подтвердить данные или сделать их корректировку.