Ретроспективный налог что это

ПБУ 18 балансовый метод, переход

Как перейти на балансовый метод ПБУ 18. Как сделать ретроспективный пересчет?

1С: Бухгалтерия, ред. 3.0

Ответ специалиста линии консультаций:

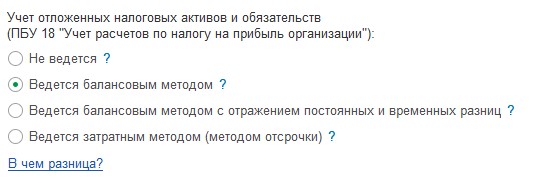

Для перехода достаточно в Главное – Учетная политика указать Балансовый метод

Мы рассмотрим переход именно на этот вариант. Нажав на кнопку «В чем разница» можно перейти к достаточно подробной статье на БУХ.RU

Там приведены ссылки на законодательства и расчетные примеры, мы же коснемся именно процедуры перехода и пересчета за декабрь 2019 года.

Что такое ретроспективный пересчет и кому он нужен?

Все достаточно просто.

Ретроспективный пересчет – это пересчет показателей бухгалтерской отчетности за уже закрытый 2019 год.

Он нужен, если одновременно выполняются условия:

организация не имеет права на применение упрощенных способов бухучета;

ОНА (ОНО) на 01.01.2020 существенно отличаются от остатков данных величин на 31.12.2019, т. е. в справке-расчете Отложенный налог на прибыль за Январь 2020 проверка показала существенные расхождения.

Если пересчет нужен, то:

При этом итог по обороткам не должен измениться.

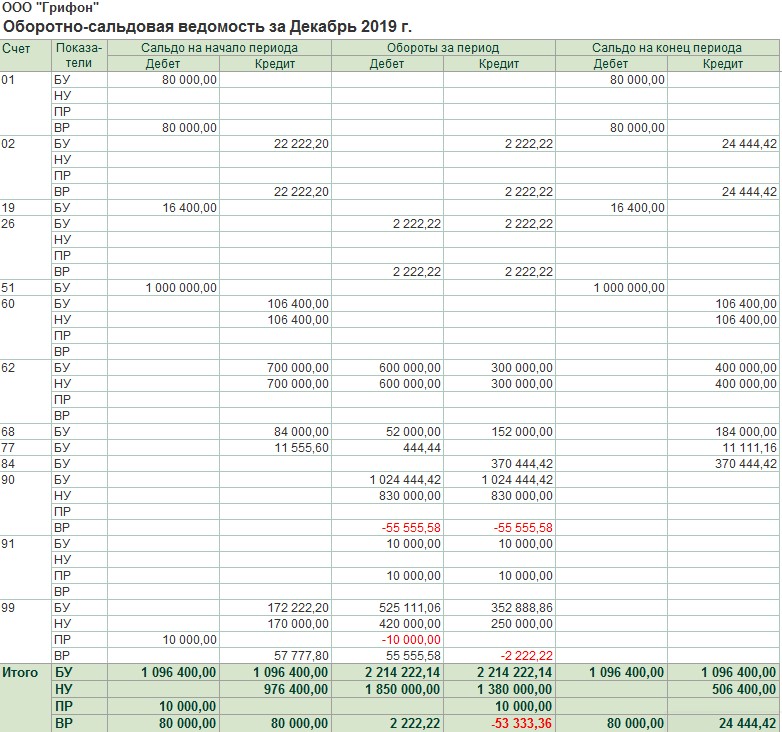

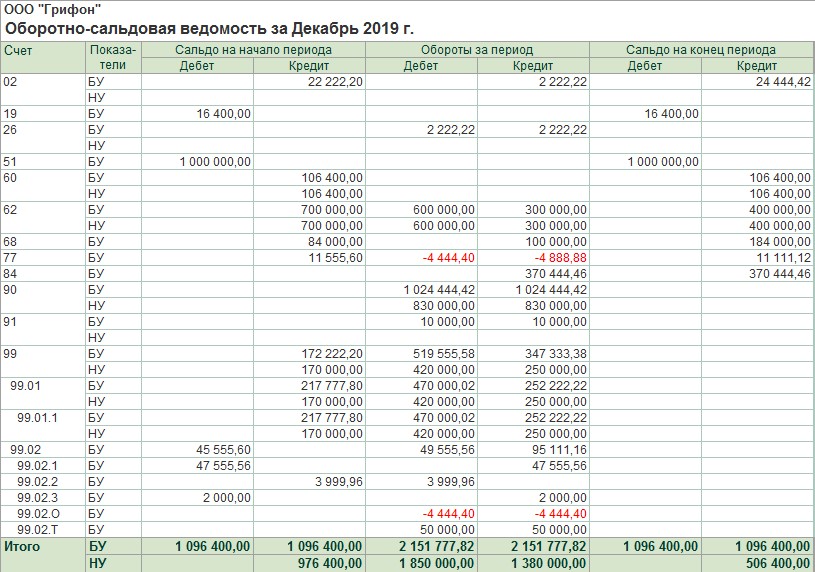

Давайте сделаем ретроспективный пересчет на примере нашей организации ООО «Грифон»

В организации на конец 2019года есть временные и постоянные разницы.

Сначала закроем 2019 год с настройкой «Затратным методом», а потом переключим метод на «Балансовый» и закроем декабрь.

Как видите, итог за 2019 год совпал, хотя проводки изменились 🙂

Ретроспективный налог что это

НК РФ Статья 333.52. Порядок определения и признания исторических убытков

(введена Федеральным законом от 19.07.2018 N 199-ФЗ)

Абз. 1 п. 1 ст. 333.52 (в ред. ФЗ от 18.03.2020 N 65-ФЗ) применяется к правоотношениям, возникшим с 01.04.2020.

(в ред. Федерального закона от 18.03.2020 N 65-ФЗ)

(см. текст в предыдущей редакции)

В целях настоящей главы историческим убытком признается отрицательный расчетный финансовый результат, определенный для календарного года ретроспективного периода.

2. В целях определения расчетного финансового результата для отдельного календарного года ретроспективного периода налогоплательщик определяет расчетную выручку от реализации углеводородного сырья, добытого на участке недр, и расчетные расходы на участке недр на основании статей 333.46 и 333.49 настоящего Кодекса применительно к соответствующему календарному месяцу ретроспективного периода с учетом следующих особенностей:

1) значения индикативного тарифа на транспортировку нефти для соответствующих календарных месяцев ретроспективного периода определяются уполномоченным федеральным органом исполнительной власти, осуществляющим функции по принятию нормативных правовых актов в сфере государственного регулирования цен (тарифов) на товары (услуги), в соответствии с пунктом 3 статьи 333.49 настоящего Кодекса;

2) в случае, если в течение ретроспективного периода налогоплательщик в отношении нефти, добытой на участке недр, указанном в пункте 1 настоящей статьи, применял особые формулы расчета ставок вывозных таможенных пошлин на нефть сырую, установленные пунктом 5 статьи 3.1 Закона Российской Федерации «О таможенном тарифе» (в редакции, действовавшей на 31 декабря 2020 года), для всего срока применения указанных особых формул сумма расчетной вывозной таможенной пошлины на нефть и газовый конденсат учитывается с применением ставок вывозных таможенных пошлин на нефть сырую, рассчитанных с применением указанных особых формул.

(в ред. Федерального закона от 15.10.2020 N 342-ФЗ)

(см. текст в предыдущей редакции)

3. В целях определения расчетного финансового результата для отдельного календарного года ретроспективного периода налогоплательщик определяет сумму фактических расходов на соответствующем участке недр в соответствии со статьями 333.47 и 333.48 настоящего Кодекса на основании первичных учетных документов и данных налогового учета по налогу на прибыль организаций.

В отношении участков недр, указанных в пункте 1 статьи 333.45 настоящего Кодекса, в состав фактических расходов на соответствующем участке недр также включаются расходы, понесенные налогоплательщиком в соответствии с лицензионными обязательствами на данном участке недр до года постановки запасов нефти по данному участку недр на государственный баланс запасов полезных ископаемых.

4. Налогоплательщик, определивший в соответствии с настоящей статьей исторический убыток для календарного года ретроспективного периода, уменьшает налоговую базу налогового (отчетного) периода, следующего за ретроспективным периодом, на всю сумму такого убытка или на часть этой суммы (перенести исторический убыток на будущее) в порядке и на условиях, которые установлены настоящей статьей.

(в ред. Федерального закона от 15.10.2020 N 342-ФЗ)

(см. текст в предыдущей редакции)

5. В случае, если налогоплательщик определил исторический убыток более чем для одного календарного года ретроспективного периода, перенос таких исторических убытков на будущее производится в той очередности, в которой они понесены.

6. Налогоплательщик переносит на будущее сумму определенного для последнего календарного года ретроспективного периода исторического убытка с учетом коэффициента индексации ретроспективного убытка.

Если иное не предусмотрено настоящим пунктом, коэффициент индексации ретроспективного убытка принимается равным:

В целях определения налоговой базы по участкам недр коэффициент индексации ретроспективного убытка принимается равным:

(п. 6 в ред. Федерального закона от 15.10.2020 N 342-ФЗ)

(см. текст в предыдущей редакции)

7. Сумма исторического убытка, учитываемого при определении расчетного финансового результата календарного года, следующего за годом, для которого был определен такой исторический убыток, определяется как произведение суммы не перенесенного в пределах ретроспективного периода исторического убытка и коэффициентов индексации ретроспективного убытка, определенных в соответствии с пунктом 6 настоящей статьи для каждого календарного года начиная с года, в котором определен неперенесенный исторический убыток, и до календарного года (включительно), предшествующего календарному году, за который определяется финансовый результат.

Исторический убыток, не перенесенный в пределах ретроспективного периода, признается убытком для целей исчисления налога в размере, определенном по состоянию на последнее число первого налогового периода по налогу, и переносится на будущее в порядке, установленном настоящим пунктом, с учетом требования, указанного в пункте 1.1 статьи 333.51 настоящего Кодекса.

Сумма переносимого исторического убытка на налоговый период определяется с учетом требования, установленного пунктом 5 настоящей статьи, как произведение суммы не перенесенного в пределах ретроспективного периода исторического убытка и коэффициента индексации ретроспективного убытка, определенного в соответствии с пунктом 6 настоящей статьи для каждого календарного года начиная с года, в котором определен такой неперенесенный исторический убыток, и до календарного года (включительно), предшествующего календарному году налогового периода.

(п. 7 в ред. Федерального закона от 15.10.2020 N 342-ФЗ)

(см. текст в предыдущей редакции)

(п. 8 введен Федеральным законом от 15.10.2020 N 342-ФЗ)

1С:Бухгалтерия 8: как начать применять ПБУ 18

В связи с изменениями, внесенными в ПБУ 18 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ «БМЦ» 26.04.2019). Следование данной рекомендации позволяет значительно упростить расчет показателей по ПБУ 18, в том числе отказаться от детального учета постоянных (ПР) и временных разниц (ВР).

В «1С:Бухгалтерии 8» редакции 3.0 поддержан вариант учета расчетов по налогу на прибыль балансовым методом на основе рекомендации БМЦ. При этом существующие в программе варианты применения ПБУ 18 остаются.

У организаций, которые с 2020 года впервые начинают применять ПБУ 18 в «1С:Бухгалтерии 8» редакции 3.0, возникают вопросы:

какие действия необходимо выполнить в программе, если раньше данный стандарт не применялся?

требуется ли вводить остатки на начало года по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства»?

Во-первых, для ведения учета по ПБУ 18 методологи «1С» рекомендуют использовать основанный на рекомендациях БМЦ балансовый метод как наиболее простой и надежный способ учета налога на прибыль, в большей мере соответствующий международным стандартам финансовой отчетности. В этом случае достаточно обеспечить корректные данные бухгалтерского и налогового учета, а данные о разницах вводить не потребуется.

Во-вторых, при любом изменении учетной политики, в том числе при переходе на ПБУ 18, организация должна самостоятельно оценить, насколько существенным оказалось (или окажется) влияние последствий такого изменения на финансовое положение организации (см. раздел III ПБУ 1/2008 «Учетная политика организации», утв. приказом Минфина России от 06.10.2008 № 106н).

Ретроспективное отражение перехода на ПБУ 18

Если последствия изменений учетной политики существенные, то необходим ретроспективный пересчет всех представляемых в бухгалтерской отчетности данных таким образом, как если бы новый порядок учета применялся с самого раннего момента, затрагиваемого изменениями в учете.

Согласно пункту 15 ПБУ 1/2008 при ретроспективном пересчете корректировке подлежат следующие данные:

входящий остаток по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату;

значения связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период.

Для организации, которая впервые начинает применять ПБУ 18 в 2020 году, это означает, что необходимо не только формировать начальное сальдо на счетах 09 и 77, но и корректировать сальдо на счете 84 «Нераспределенная прибыль (непокрытый убыток)», а, возможно, и других счетов.

Поскольку изменения, внесенные в ПБУ 18 приказом Минфина России от 20.11.2018 № 236н, не содержат переходных положений, Бухгалтерский методологический центр выпустил рекомендацию № Р-110/2019-КпР «Переход на новый порядок учета налога на прибыль с 2020 года» (утв. Фондом «НРБУ «БМЦ» 11.12.2019, далее – Рекомендация № Р-110/2019-КпР).

Чтобы перейти на учет отложенных налогов, организация вполне может воспользоваться Рекомендацией № Р-110/2019-КпР и выполнить следующие учетные процедуры:

рассчитанные величины ОНА и ОНО отразить записями в корреспонденции с кредитом или дебетом счета учета 84 или 83 «Добавочный капитал» (поскольку ранее данные по счетам 09 и 77 не формировались). Указанная корректирующая запись не должна приводить к изменению показателей бухгалтерской отчетности за 2019 год (п. 2 Рекомендации № Р-110/2019-КпР);

в бухгалтерской отчетности за 2020 год в качестве сравнительных показателей следует привести скорректированные данные за 2019 год. Для этих целей организация определяет суммы ОНА и ОНО по состоянию на начало 2019 года в соответствии с Рекомендацией Р-109/2019-КпР (без формирования проводок);

сумму отложенного налога на прибыль за 2019 год, представляемую в отчете о финансовых результатах за 2020 год в качестве сравнительного показателя, следует определять как изменение сумм ОНА и ОНО за 2019 год, рассчитанных балансовым методом (п. 4 Рекомендации № Р-110/2019-КпР).

После составления бухгалтерской отчетности за 2019 год в настройках учетной политики следует включить учет по ПБУ 18 балансовым методом. Обратите внимание, установить применение данной настройки необходимо с 2019 года!

Затем потребуется выполнить регламентные операции Расчет отложенного налога по ПБУ 18 и Реформация баланса за декабрь 2019 года. В этом случае сальдо на счетах 09 и 77 на начало 2020 года будет сформировано (а сальдо на счете 84 – скорректировано) автоматически.

Рассмотрим применение данной рекомендации на примере.

Пример 1

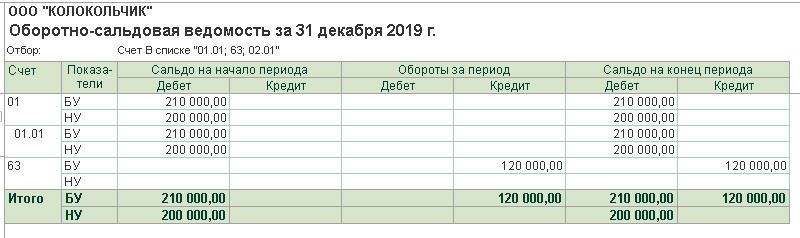

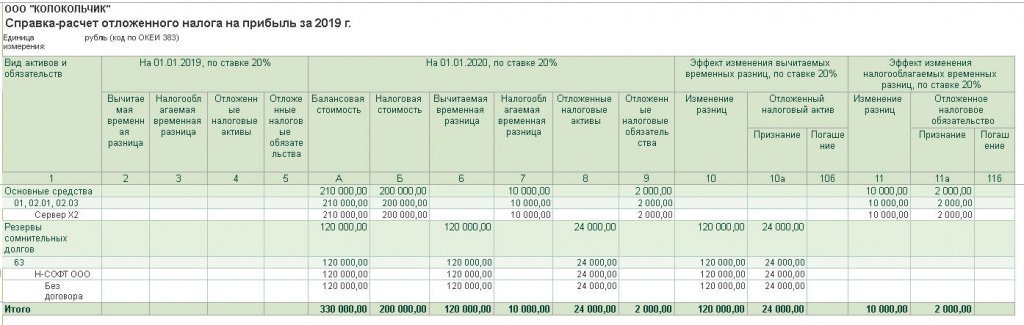

На рисунке 1 представлена оборотно-сальдовая ведомость (ОСВ) на 31.12.2019 по данным бухгалтерского и налогового учета, отраженным на счетах:

01.01 «Основные средства в организации»;

02.01 «Амортизация основных средств, учитываемых на счете 01» (амортизация в 2019 году не начислялась);

63 «Резервы по сомнительным долгам».

Рис. 1. ОСВ по счетам 01, 02 и 63 на 31.12.2019

Разница между балансовой и налоговой стоимостью основного средства составляет 10 000 руб. (210 000 руб. – 200 000 руб.). Это налогооблагаемая временная разница, поскольку она приведет к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 11 ПБУ 18).

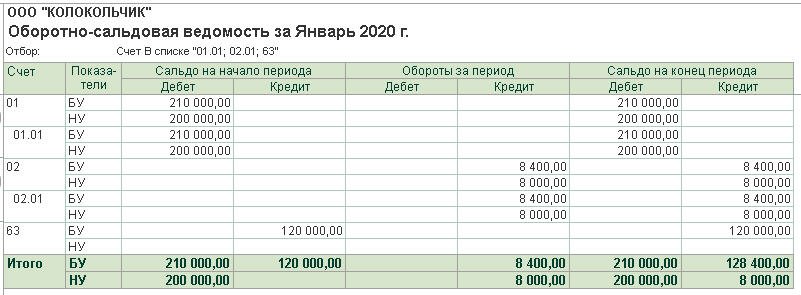

Данные расчеты проиллюстрированы ниже Справкой-расчетом отложенного налога на прибыль за декабрь 2019 года (см. рис. 3).

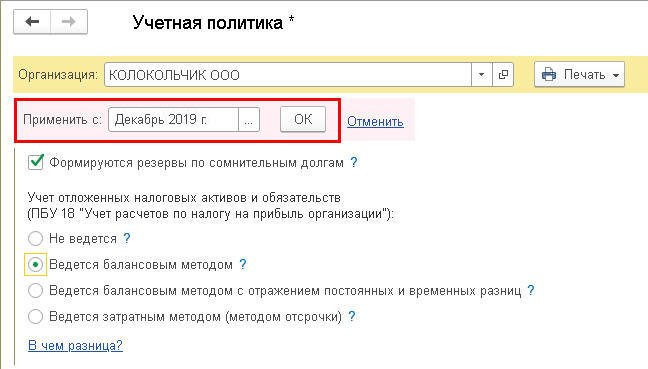

После составления бухгалтерской отчетности за 2019 год изменим настройку учетной политики (раздел Главное – Учетная политика). Переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») установим в положение Ведется балансовым методом, а в поле Применить с укажем значение Декабрь 2019 г. (рис. 2).

Рис. 2. Фрагмент настроек учетной политики

Далее необходимо перейти в помощник Закрытие месяца и выполнить заново четвертую группу регламентных операций за декабрь 2019 года.

При этом в форме обработки Закрытие месяца появляется непроведенная регламентная операция Расчет отложенного налога по ПБУ 18. Проведем данную операцию и проанализируем Справку-расчет отложенного налога на прибыль за декабрь 2019 года (рис. 3).

Рис. 3. Справка-расчет отложенного налога за декабрь 2019 года

установлена налоговая ставка 20%;

временные разницы отсутствовали;

ОНА и ОНО не признавались.

установлена налоговая ставка 20%;

балансовая стоимость активов составляет 210 000 руб. (графа А), налоговая стоимость активов составляет 200 000 руб. (графа Б), налогооблагаемая временная разница составляет 10 000 руб. (графа 7);

произошло увеличение вычитаемой временной разницы на 120 000 руб. (графа 10), признан ОНА в сумме 24 000 руб. (графа 10а);

произошло увеличение налогооблагаемой временной разницы на 10 000 руб. (графа 11), признано ОНО в сумме 2 000 руб. (графа 11а).

В соответствии с приведенным расчетом при проведении регламентной операции Расчет отложенного налога по ПБУ 18 формируются бухгалтерские проводки:

Дебет 09 Кредит 99.02.О по виду обязательства Резервы сомнительных долгов

— на сумму признанного ОНА (24 000 руб.);

Дебет 99.02.О Кредит 77 по виду актива Основные средства

— на сумму признанного ОНО (2 000 руб.).

При проведении регламентной операции Реформация баланса за декабрь 2019 года кредитовое сальдо по счету 99.02.О «Отложенный налог на прибыль» в сумме 22 000 руб. списывается в дебет счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения». В свою очередь, сальдо по счету 99.01.1 списывается на счет 84.

Таким образом, на 01.01.2020 отложенные налоговые активы и отложенные налоговые обязательства, отраженные на счетах 09 и 77, будут определены балансовым методом, а результаты корректировки отразятся на счете 84 в соответствии с Рекомендацией № Р-110/2019-КпР.

Обратите внимание, что этих действий достаточно только для корректного формирования показателей за 2020 год.

Дополнительно требуется скорректировать значения связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, то есть за 2019 и 2018 годы. Но если оценка последствий изменения учетной политики в отношении указанных периодов не может быть осуществлена с достаточной надежностью, измененный способ ведения бухгалтерского учета можно применять в отношении соответствующих фактов хозяйственной деятельности, свершившихся после введения измененного способа (перспективно), то есть с 2020 года (п. 15 ПБУ 1/2008).

Перспективное отражение перехода на ПБУ 18

Если последствия изменений учетной политики не оказывают существенного влияния на финансовое положение организации или организация вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, то переход на ПБУ 18 можно отражать перспективно, то есть с 2020 года (п. 15.1 ПБУ 1/2008).

На практике это означает, что формировать начальное сальдо на счетах 09 и 77 не нужно. Данную точку зрения разделяет и Минфин России, по мнению которого приведение показателей по отложенным налоговым активам и отложенным налоговым обязательствам во вступительном балансе носит для организаций добровольный характер, поскольку данная норма не вытекает из ПБУ 18 (письмо от 15.04.2003 № 16-00-14/129).

Для организации, которая приняла решение отражать переход на ПБУ 18 перспективно, при применении балансового метода действия в программе становятся еще проще: не надо трогать 2019 год.

При закрытии января 2020 года на конец месяца на счетах 09 и 77 автоматически сформируются суммы, которые будут одновременно являться как результатом изменения учетной политики, так и следствием операций января, в ходе которых возникали или погашались временные разницы. Иными словами, в балансе за 2020 год будет отражен эффект влияния временных разниц, возникших в прошлом году с учетом эффекта изменения разниц текущего периода. Каждый из этих факторов по отдельности в наглядном виде представлен в Справке-расчете отложенного налога на прибыль и Справке-расчете эффекта изменения ставок налога на прибыль.

Рассмотрим на примере перспективное отражение перехода на ПБУ 18. Изменим условия Примера 1.

Пример 2

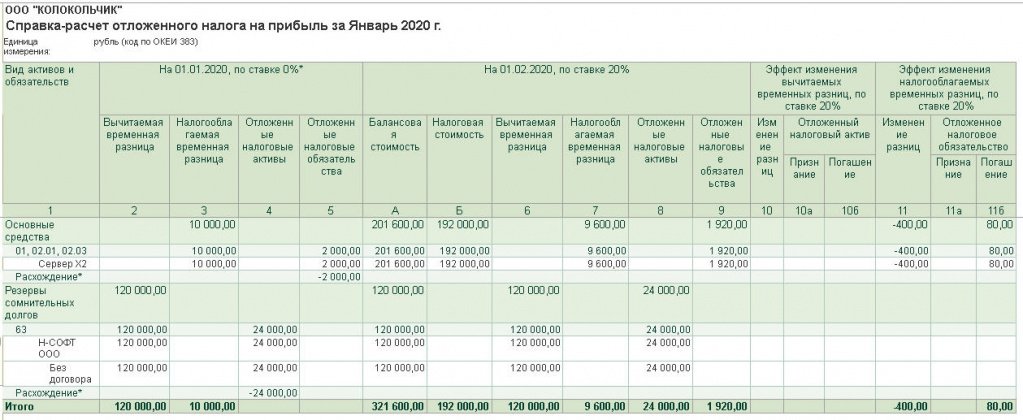

Выполним закрытие месяца за январь 2020 года и сформируем ОСВ за январь по данным бухгалтерского и налогового учета, отраженным на счетах 01.01, 02.01 и 63 (рис. 4).

Рис. 4. ОСВ по счетам 01, 02 и 63 за январь 2020 года

Отчет показывает, что на конец января балансовая стоимость основного средства составляет 201 600 руб. ((210 000 руб. – 8 400 руб.), а налоговая стоимость – 192 000 руб. (200 000 руб. – 8 000 руб.). Разница между балансовой и налоговой стоимостью основного средства составляет 9 600 руб. (201 600 руб. – 192 000 руб.). Это налогооблагаемая временная разница.

Балансовая стоимость резервов по сомнительным долгам превышает их налоговую стоимость на 120 000 руб. Это вычитаемая временная разница.

Первая же регламентная операция Расчет отложенного налога по ПБУ 18, входящая в обработку Закрытие месяца за январь, приведет временные разницы, ОНА и ОНО в соответствие балансовому методу.

Проанализируем Справку-расчет отложенного налога на прибыль за январь 2020 года (рис. 5).

Рис. 5. Справка-расчет отложенного налога за январь 2020 года

установлена налоговая ставка 20%;

имеется вычитаемая временная разница в сумме 120 000 руб. (графа 2);

имеется налогооблагаемая временная разница в сумме 10 000 руб. (графа 3);

исходя из ставки 20%, в графе 4 оценены детальные данные о сумме ОНА (120 000 руб. х 20% = 24 000 руб.), а в графе 5 – о сумме ОНО (10 000 руб. х 20% = 2 000 руб.);

расхождения между расчетными и фактическими суммами ОНА и ОНО показаны отдельными строками в графах 4 и 5. Наличие таких расхождений по условиям Примера 2 как раз и является следствием изменения учетной политики с 01.01.2020 (последствия этого изменения устранены при пересчете ОНА и ОНО по ставке 20% записями за январь 2020 года).

На конец месяца (на 01.02.2020):

балансовая стоимость активов составляет 201 600 руб. (графа А), налоговая стоимость активов составляет 192 000 руб. (графа Б), налогооблагаемая временная разница составляет 9 600 руб. (графа 7);

признан ОНА в сумме 24 000 руб. (120 000 х 20%), который отражен в графе 8;

признано ОНО в сумме 1 920 руб. (9 600 х 20%), которое отражено в графе 9.

Обратите внимание, что на расчет сумм отложенного налога на конец месяца (1 920 руб. и 24 000 руб.) повлияли как суммы разниц на начало года, так и их изменения в течение января.

В январе 2020 года:

ОНО погашено в сумме 80 руб. (400 х 20%). Данный эффект изменения налогооблагаемых временных разниц по ставке 20% приведен в графе 11б.

Таким образом, в Справке-расчете отложенного налога на прибыль за январь приведена детальная расшифровка сумм отложенного налога, сформированных в результате изменения учетной политики с учетом влияния операций января.

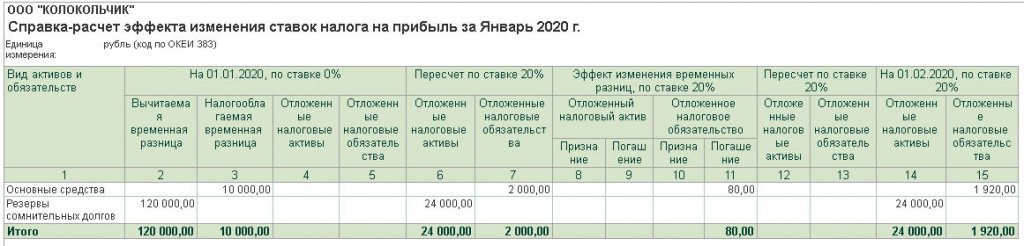

На рисунке 6 приведена Справка-расчет эффекта изменения ставок налога на прибыль за январь, где раскрыта связь между величинами ОНА и ОНО на отчетные даты (см. графы 6, 7, 14, 15) и их изменением за период (графа 11). В графах 6 и 7 отражен пересчет ОНА и ОНО по ставке 20%. Таким образом, суммарный эффект изменения ставки текущего налога составляет 22 000 руб. (24 000 руб. – 2 000 руб.).

Рис. 6. Справка-расчет эффекта изменения ставок налога на прибыль

В соответствии с приведенными справками-расчетами при проведении регламентной операции Расчет отложенного налога по ПБУ 18 за январь 2020 формируются бухгалтерские проводки:

Дебет 09 Кредит 99.02.О по виду обязательства Резервы сомнительных долгов

— на сумму пересчета ОНА по ставке 20% (24 000 руб.) (см. графу 4);

Дебет 99.02.О Кредит 77 по виду актива Основные средства

— на сумму пересчета ОНО по ставке 20% (2 000 руб.) (см. графу 5);

Дебет 77 Кредит 99.02.О по виду актива Основные средства

— на сумму погашения ОНО (80 руб.) (см. графу 11б).

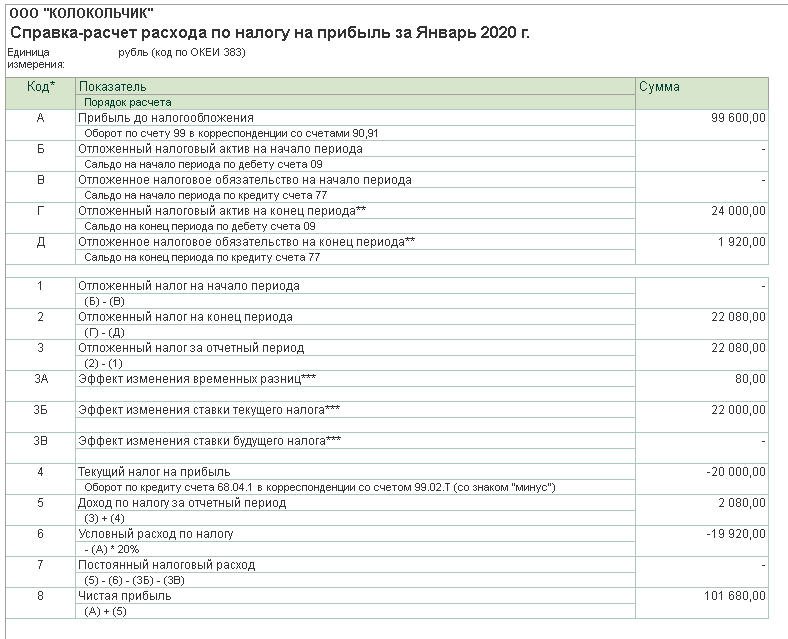

Теперь сформируем Справку расчет расхода по налогу на прибыль за январь 2020 года (рис. 7) и проанализируем последствия изменений учетной политики по показателям:

Рис. 7. Справка-расчет расхода по налогу на прибыль

(Б, В, Г и Д) – сальдо ОНО и ОНА на начало и конец периода по данным бухгалтерского учета. Детальный расчет ОНА и ОНО приведен в Справке-расчете отложенного налога на прибыль;

(3) – отложенный налог за январь (24 000 руб. – 1 920 руб. = 22 080 руб.);

(3А и 3Б) – эффект изменения временных разниц (80 руб.) и эффект изменения ставки текущего налога (22 000 руб.). Детальный расчет эффектов изменения ставок приведен в Справке-расчете эффекта изменения ставок налога на прибыль;

(4) – текущий налог на прибыль, определяемый по данным налогового учета (100 000 руб. х 20% = 20 000 руб.);

(5) – доход по налогу на прибыль (22 080 руб. – 20 000 руб. = 2 080 руб.);

(6) – условный расход по налогу (99 600 руб. х 20% = 19 920 руб.);

Если бы организация применяла ПБУ 18 раньше, то в момент создания резерва сумма чистой прибыли была бы уменьшена не на всю сумму резерва, а за вычетом 20%.

Поэтому в тот момент, когда начинает применяться ПБУ 18, данное обстоятельство учитывается, и сумма налога, который должен уменьшить налог в будущем (ОНА по виду обязательства Резервы по сомнительным долгам), включается в расчет чистой прибыли (поскольку эта сумма не была включена в расчет раньше).

Таким образом, при перспективном переходе на ПБУ 18 с использованием балансового метода в «1С:Бухгалтерии 8» редакции 3.0 обеспечивается автоматический расчет всех показателей по ПБУ 18, который подтверждается соответствующими справками, содержащими подробные расшифровки.