сквозная наценка что это

Тема: Сквозная маржа

Опции темы

Есть вопрос, на который никак не могу найти ответа. Надеюсь на Вашу помощь.

А если оперировать не всей маржой, а с единицы продукции? Срок выполнения заказа меньше месяца?

На каждую единицу продукции разная наценка. У нас ввели понятие индикативных цен, но оно настолько виртуально что даже не хочу об этом говорить. Специфика бизнеса такая. К каждому клиенту своя цена. А сырье, из которого делается товар, тоже закупается по разным ценам. Пример (производство гофрокартона у нас):

Срок выполнение заказ практически моментально с момента получения заказа (складывается из перода заказа на поставщика по сырью, срока доставки сырье на склад и срока его производства. Обычно 1-3 дня).

Но здест бывает такое, что клиент может не выбрать весь заказ на месяц и остатки переходят на след период или вообще лежить на складе до момента продажи его кому то другому (если предудыщий контрагент по каким либо причинам отказался от покупки)

1 Способ: Передавать продукцию по производственной (или сырьевой) себестоимости. Тогда маржа ТК = Маржа группы.

2 Способ: Вести сквозной учет номера каждой партии (заказу) (или в среднем за мес.). Вручную по каждой партии вытягивать из учетной системы ПК с/сть по партии и сопоставлять с ценой продажи по клиенту.

Маржа против наценки: в чем разница и как считать

Мы постоянно сталкиваемся с предпринимателями и руководителями, говорящими немного на разных языках. И чуть ли не в первую очередь это касается «маржи» и «наценки». Понятия ведь очень близкие и многие не видят разницы. Вот сегодня как раз и разберемся, что такое маржа, что такое наценка, и что из этого лучше считать у вас в бизнесе.

Считается по формуле:

Маржинальность = маржинальный доход / выручка * 100%

Ок, тогда что такое маржинальный доход?

Теперь попробуем посчитать сразу и маржинальность для «СтулЭкспо».

Маржинальность = 7.000 / 10.000 * 100% = 70%

Это значит, что из выручки 30% пошли на покрытие переменных расходов, а 70% остались в качестве маржинального дохода.

Какие нюансы есть у маржинальности?

— Маржинальность может быть отрицательной. Представим, что вам заплатили за стул 10.000 руб, но ваш основной поставщик разорился, а других нет во всей стране, пришлось вести материалы из Африки и вся себестоимость вышла в 12.000 руб.

Маржинальность = 10.000 / 10.000 * 100% = 100%

Наценка показывает, сколько маржинального дохода внес каждый рубль, вложенный в себестоимость.

Иными словами, это маржинальность наоборот.

Наценка = маржинальный доход / переменные расходы * 100%

Проверим на примере «СтулЭкспо»:

Чек все так же 10.000 руб, переменные расходы 3.000 руб, маржинальный доход 7.000 руб.

Наценка = 7.000 / 3.000 * 100% = 233%

Это значит, что маржинальный доход в 2,3 раза больше себестоимости.

Особенности для наценки:

И по факту в этом никакой логики. Как будто мы специально сделали наценку такой, чтобы уйти в минус.

— У наценки нет «крыши». Наценка не имеет верхнего предела. Она может быть как 1%, так и 1.000.000%, в отличие от маржинальности, которая физически не может быть выше 100%. И это представляет большую сложность.

Наценку можно вывести из маржинальности, а маржинальность — из наценки. Их пропорции всегда будут одинаковыми. А это значит, что определенному уровню наценки всегда будет соответствовать один и тот же уровень маржинальности. Вуаля.

Мы советуем считать маржинальность. На это есть несколько причин, которые исходят из особенностей каждого показателя.

Наценка может приобретать совершенно невероятные значения, в то время как маржинальность всегда понятна.

Сквозная наценка что это

Маржа и наценка: в чем разница и как рассчитать

Маржу и наценку используют при определении цены товара. Они могут совпадать в абсолютном значении, но отличаются в процентном. Рассказываем, в чем разница.

Прибыль всех предприятий торговли строится по простой формуле: купить дешевле — продать дороже. Для формирования цены на товары/услуги используют понятия наценки и маржи, которые многие считают синонимами. На самом деле, они отличаются: наценка используется в контексте закупочной цены, а маржа — для определения цены продажи и служит показателем эффективности работы.

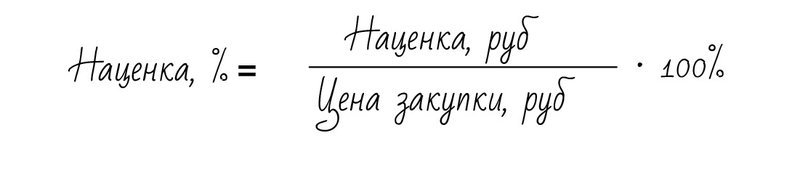

Разберемся подробнее что такое наценка, формула расчета.

Наценка и формула расчета

Наценка — это добавка к закупочной цене (себестоимость) товара/услуги, которая составляет доход организации. Она нужна, чтобы отбить затраты на транспортировку, зарплату, аренду офиса, склада и получить прибыль. Величина наценки зависит от товара, состояния рынка, конкуренции, целевой аудитории.

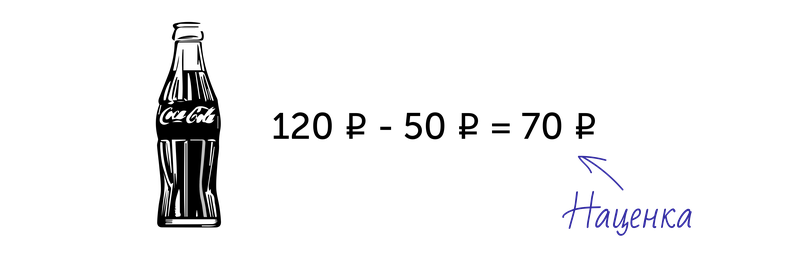

Например, компания торгует газировкой. Одна бутылка в закупке обходится 50 рублей, в магазине её продают за 120 рублей. Разница между покупкой и продаже 70 рублей — это наценка в абсолютном значении.

Для расчета финансовых показателей в компаниях не используют абсолютные значения, только относительные в процентах. Так можно сравнить разные показатели друг с другом.

То есть в процентном отношении наценка будет равна:

В нашем примере наценка составит: 70 руб / 50 руб · 100% = 140%

Наценка может иметь любое значение и быть больше 100%. Наценка всегда соотносится с закупочной ценой и показывает, на сколько увеличена конечная стоимость по сравнению с начальной.

Что нужно учитывать при расчете наценки

конкурентоспособность товара — чем больше у него преимуществ относительно аналогов, тем наценка выше;

место компании на рынке — чем лояльнее к ней относятся потребители, чем престижнее бренд, тем наценка выше;

стратегию развития предприятия: при больших объемах продаж устанавливают низкую наценку, при маленьких — высокую;

расходы на единицу товара — транспортировка, хранение, упаковка и т.д.;

законодательные ограничения: федеральные законы (№381-ФЗ от 28.12.2009) и региональные акты, которые регламентируют наценку на медицинские товары, детское питание и т.д.

Правильная наценка позволяет покрыть расходы, связанные с закупкой и реализацией товара и получить компании прибыль.

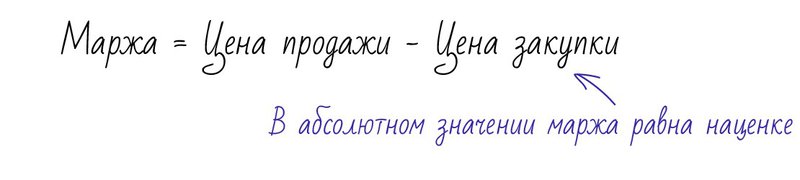

Маржа и формула расчета

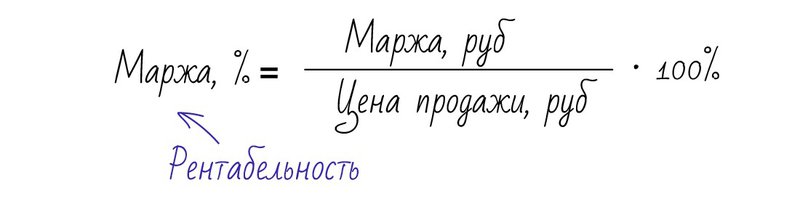

Это разница между отпускной ценой и ценой закупки (себестоимостью). Маржа всегда считается от конечной стоимости продукта. В отличие от наценки, она показывает рентабельность продажи. Это самый первый вид прибыли, который получает компания.

Вернемся к примеру с газировкой и посчитаем маржу. В абсолютном значении она будет такой же, как наценка: отпускная цена минус себестоимость, т.е. 120–50=70 рублей. Но для анализа финансовых показателей используют относительное значение маржи:

Получаем, что маржа равна: 70 руб / 120 руб · 100% = 58,3%

Значит, что в отпускной цене заложено 41,7% себестоимости и 58,3% маржи. То есть с каждого рубля за проданную газировку компания зарабатывает 58,3 копейки прибыли. Это значение показывает прибыльность товара и эффективность работы компании.

Маржа не может быть выше 100%. Её обычно рассчитывают на конец периода — отчетного месяца, квартала, года, чтобы посмотреть, насколько прибыльной была работа компании.

Как маржа связана с наценкой

Зная маржу, можно посчитать наценку на товар. Рассмотрим на примере с газировкой:

Наценка = маржа / (100–маржа)

Наценка = 58,3 / (100–58,3) = 140%

И наоборот, если известна наценка, вычислим маржу:

Маржа = наценка / (100% + наценка)

Маржа = 140 / (100+140) = 58,3%

Выводы

1. Наценка — показатель, который рассчитывается от закупочной цены. Он может быть выше 100%.

2. Маржу считают в контексте отпускной цены. Показывает, сколько прибыли получает компания с каждого рубля проданного товара. Маржа всегда ниже 100%.

3. Разница между маржой и наценкой: наценка показывает добавочную стоимость к продукту, а маржа — прибыльность товара и эффективность работы.

4. Чем больше наценка, тем больше маржа. Маржа всегда ниже наценки.

Что такое маржа и как ее рассчитать

Разбираемся в терминах маржа, маржинальность и наценка, чтобы больше никогда не путать их, а также учимся грамотно управлять финансами

Разбираться в финансовых терминах полезно не только стартаперам и предпринимателям. Знание матчасти здорово облегчает жизнь студентам, самозанятым, всем неравнодушным и интересующимся.

В статье мы предлагаем разобраться с терминологией, закрепить ее формулами и рассмотреть на примерах, чем отличаются маржа, маржинальность и наценка.

Отличие маржи от маржинальности

Маржу и маржинальность легко перепутать, но это разные понятия.

Маржа показывает разницу между выручкой и затратами на переменные расходы. Она выражается в рублях и позволяет увидеть, какая сумма остается у компании после продажи товара или услуги за вычетом расходов.

Выручка – это сумма, которую получают при продаже. Допустим, продали торты на 10 тысяч рублей или запчасти на 3 млн рублей.

Переменные расходы – это расходы на то, что связано с производством и продажей, обычно от них зависят объемы реализации. Если переменные расходы больше, то выручка выше, и наоборот. К переменным можно отнести затраты на исходные материалы, упаковку, зарплату менеджеров и курьеров, которые получают проценты от продаж.

А вот траты на аренду помещений и оборудования, интернет, электричество, отопление, воду, зарплату сотрудникам, не имеющим отношения к продажам, – относятся к постоянным расходам, от них выручка не зависит.

Представим, что вы продаете свечи ручной работы в соцсетях. За день вы продали свечей на 7 тысяч рублей – это и есть ваша выручка.

Расчет маржи по формуле будет выглядеть следующим образом:

Маржа = выручка – стоимость материалов – стоимость упаковки – стоимость доставки – проценты менеджеру

Давайте посчитаем маржу по формуле за сентябрь:

Выручка с продажи свечей – 150 тысяч рублей.

Переменные расходы – 70 тысяч рублей.

Маржа = 150 000 – 70 000 = 80 000 рублей.

Теперь посчитаем маржу за октябрь:

Выручка с продажи свечей – 220 тысяч рублей.

Переменные расходы – 115 тысяч рублей.

Маржа = 220 000 – 115 000 = 105 000 рублей.

В октябре маржа выросла почти в полтора раза. Это хорошо или плохо? Иными словами, можно ли по марже судить об успехе компании?

Для оценки эффективности есть еще один термин.

Маржинальность – это простая формула отношения маржи к выручке. Она выражается в процентах. С ее помощью удобно проводить сравнения, строить графики и отслеживать динамику продаж.

Итак, сравним показатели за два месяца.

Сентябрь: 80 000 / 150 000 х 100% = 53%

Октябрь: 105 / 220 000 х 100% = 48%

Несмотря на рост выручки, маржинальность упала. Это значит, что вместе с выручкой сильно выросли и переменные расходы. Возможно, стоит оптимизировать траты, чтобы сделать работу эффективнее.

Могут ли маржа и маржинальность быть отрицательными?

Да. Например, маржа будет отрицательной, если вы продадите товар ниже суммы переменных расходов.

Важно: максимальное значение маржинальности – 100%

Бизнес по производству свечей и никакой другой не может быть маржинальным более чем на 100%.

Отличие маржинальности от наценки

Для начала разберемся в терминологии.

Наценка – это способ получить прибыль посредством надбавки. Например, вы испекли печенье, потратив на него 200 рублей, а продаете за 500, с наценкой в 300 рублей. Выразить наценку можно не только в рублях, но и в процентах, и рассчитать по формуле как отношение маржи к переменным расходам (или, иными словами, к себестоимости).

У наценки нет максимального значения, потому что накинуть на себестоимость товара вы можете любую сумму. Это зависит от ситуации на рынке и спроса на ваш товар. Обычно, если товар редкий и пользующийся высоким спросом, наценка выше.

Рассмотрим различия между наценкой и маржинальностью.

Вернемся к примеру со свечами, где за сентябрь выручка составила 150 тысяч рублей, переменные расходы (или себестоимость) – 70 тысяч рублей, маржа – 80 тысяч рублей.

Посчитаем наценку: 80 000 / 70 000 х 100% = 114% – то есть с каждого вложенного в товар или услугу рубля мы получаем 114% прибыли.

Посчитаем маржинальность: 80 000 / 150 000 х 100% = 53% – то есть каждый рубль выручки приносит компании 53% дохода.

Использование показателей в жизни

Торговая наценка позволяет увидеть, сколько денег вы заработаете, но не гарантирует высокой прибыли. Например, можно сделать высокую наценку, но все равно уходить в минус из-за большого количества расходов.

Маржинальность является более емким показателем и позволяет:

Рассмотрим на примере компании с хенд-мейд свечами. Допустим, вы увеличили выручку и маржу, каждый месяц получаете больше, чем в предыдущий, а маржинальность при этом не растет. Это говорит о том, что вы теряете много денег на переменных расходах.

Например, выросла стоимость материалов и услуг курьера, а вы не заметили этого. Подкорректируйте эти моменты, чтобы ваша прибыль росла вместе с выручкой.

Кроме работы внутри компании, вы можете сравнивать показатели маржинальности конкурентов. Еще на этапе запуска это позволит вам рассчитать возможную прибыль и оценить свою эффективность относительно других.

Также маржинальность используется при расчете точки безубыточности.

Точка безубыточности – граница, переходя которую компания выходит в ноль. Рассчитывается по формуле как отношение постоянных расходов к маржинальности и выражается в рублях.

Допустим, постоянные расходы для производства свечей составляют 20 тысяч рублей. Тогда точка безубыточности равна 20 000 / 53% х 100% = 37 736 рублей.

Значит, как только выручка составит 37 736 рублей, компания перекроет постоянные расходы и начнет выходить в плюс. Лучше, если это случится ближе к началу месяца.

Предприниматели могут изучить список товаров с высокой маржинальностью. То есть те, которые гарантирую высокую прибыль. К ним относят цветы, косметику, безалкогольные напитки.

Для оценки эффективности зачастую также используют рентабельность. Она рассчитывается как отношение прибыли к интересующим нас ресурсам и показывает, насколько эффективно они используются.

Как контролировать маржинальность товаров

Пример со свечами, который мы рассматривали, очень простой. Сделать подсчеты для такого бизнеса можно в Excel или на листе бумаги.

В случаях, когда речь идет о крупных компаниях или производстве, используются специальные программы, которые автоматизируют процесс.

Лучше следить за маржинальностью ежемесячно, сравнивая показатели и делая выводы. Это позволит держать компанию под контролем, видеть, какие товары продаются лучше и вовремя корректировать слабые моменты.

Маржа и наценка – чем отличается в торговле, формула расчета

Маржа и наценка – в чем разница между этими двумя понятиями? Мы разобрали отличия маржи от прибыли, теперь поговорим об отличиях между маржой и торговой наценкой.

Для начала мы разберем понятие наценки, из чего она складывается, и как ее размер влияет на рентабельность бизнеса. С помощью формул и практических примеров мы посчитаем наценку, прибыль и маржу, и постараемся дать наглядное представление о взаимосвязи и различиях между этими понятиями.

Что такое наценка и формула ее расчета

Итак, прежде всего определимся – что же такое торговая наценка? Казалось бы, чего проще: из продажной цены вычитаем покупную стоимость и получаем наценку. Можно вычислить эту величину в процентах – для этого используем формулу:

Нац.%=(Цена продажи – Закупочная цена)/Закупочная цена*100%.

Как определить этот процент? Для этого мы должны, во-первых, знать стоимость затрат на производство и реализацию, во-вторых, представлять, сколько прибыли мы хотим получить. При этом цена реализации должна быть адекватной, иначе все потенциальные покупатели уйдут к конкурентам.

Особенности при расчете наценки

Итак, базовая величина, необходимая при расчете торговой наценки – это стоимость наших затрат. Первое, что нужно запомнить для понимания – чем отличается маржа от наценки: при расчете маржи мы «отталкиваемся» от цены продажи, при расчете наценки – от себестоимости.

Первым делом следует определить, сколько процентов заложить в отпускную цену, чтобы выйти в ноль, то есть, окупить все расходы. Зная этот базовый уровень, мы сможем планировать дальнейшую прибыль. Ее рост зависит от того, на какой стадии находится бизнес и сколько заемных средств мы используем.

Пример расчета наценки

Конечно, этот пример – самый простой. Мы помним, что в себестоимость закладывается не только покупная цена товара, но и затраты на аренду помещения, заработная плата персонала, расходы на доставку и хранение и другие издержки, связанные с производством и реализацией.

И вот здесь важно понимать, для чего нам нужен процент так называемой валовой наценки. В эту сумму должны уложиться все прочие расходы, перечисленные выше, и многие другие.

Что такое маржа и формула ее расчета

Чем же отличается маржа от наценки? Простыми словами, маржа всегда соотносится с прибылью, а наценка – с затратами. Это не единственное различие, об остальных мы поговорим позже, а пока вспомним определение маржи и формулу ее расчета.

Маржа – это соотношение прибыли и выручки. Формула расчета такая:

\( V \) – выручка (объем продаж).

Маржа редко рассчитывается по каждой единице продукции или товара. Как правило, этот показатель используется для анализа рентабельности продаж в целом. Связано это с тем, что распределять издержки по категориям продукции – это достаточно трудоемкий процесс, который, к тому же, чреват погрешностями. Но можно рассчитать валовую маржу и по каждой единице товара на основании данных нашего примера:

Что показывает эта величина? Маржа в размере 42,86% говорит о том, что с каждых заработанных 100% почти половина – это наша прибыль. Это очень хороший показатель, но валовая маржа и маржинальная прибыль могут сильно различаться.

Не следует путать маржинальную прибыль и маржинальность. По сути, маржа и маржинальность – это одно и то же, разница лишь в том, что последний показатель измеряется только в процентах. Маржа может выражаться в денежных единицах. А вот маржинальная прибыль (доход) – это совсем другая величина.

Особенности при расчете маржинального дохода

Для расчета этого показателя нам необходимо знать величину переменных расходов.

Переменные расходы – это издержки, размер которых варьируется в зависимости от объема выпуска или продаж. Простыми словами, чем больше изделий мы продали, тем больше заплатим за их доставку, упаковку, хранение. Также от количества проданного товара зависит заработная плата сдельщиков (например, работников склада, водителей). Маржинальный доход – это разница между выручкой и переменными расходами.

\( Cvar \) – переменные издержки.

Пример расчета маржинального дохода

Таким образом, 1000 долларов – это чистая прибыль периода.

Чем отличается маржа от наценки

Сформулируем отличия маржи от наценки в таблице:

| Параметр | Маржа | Наценка |

|---|---|---|

| Расчет | Исходя из цены реализации | Исходя из закупочной цены |

| Что показывает | Эффективность бизнеса | Разницу между выручкой и себестоимостью |

| Диапазон | Больше или меньше нуля, но менее 100% | Любая величина, в т.ч. отрицательная |

| Зависимость | Растет и уменьшается в зависимости от наценки | Влияет на изменение маржи – как в большую, так и в меньшую сторону |

Итак, мы сформулировали простыми словами, чем отличается маржа от наценки. Теперь поговорим про рентабельность.

Рентабельность – это маржа прибыли. Определяется по формуле:

\( P \) – чистая прибыль;

Разница между понятиями «наценка» и «рентабельность» очевидна. Первая величина может выражаться в процентах или денежных единицах, а вторая – только в процентах.

Рентабельность показывает, сколько чистой прибыли принес каждый рубль (или доллар) от продажи. В нашем примере с каждого доллара компания заработала менее 3% чистой прибыли.

Выходит, что наценка в 75% принесла менее 3% прибыли. Почему так происходит? Дело в высоком проценте издержек, которые не позволяют заработать больше. Далее поговорим о том, как использовать расчетные показатели в целях повышения эффективности работы предприятия.

Где используются данные показатели

Маржинальность показывает, сколько отдачи (процентов прибыли) получает компания от деятельности. Иными словами – насколько эффективен бизнес-процесс. Наценка лишь определяет размер валового дохода.

Как мы знаем, валовый доход должен покрывать постоянные и переменные издержки. Если увеличить наценку, а маржинальность при этом увеличивается медленно – это означает, что расходы съедают прибыль.

Маржинальный доход позволяет проанализировать переменные затраты. К примеру, для пошива 10 платьев нам потребуется 50 м ткани, 3 набора катушек ниток и 5 запасных игл для швейных машин. Все это мы закупаем на начальном этапе. Далее, для 20 платьев нужно уже 100 м ткани, т.е. растут переменные издержки. А вот нитки пока не понадобятся, т.к. мы их уже закупили. Аналогично с доставкой: к примеру, для транспортировки 5 холодильников мы заказываем одну машину, но и для 10 холодильников достаточно одного автомобиля. То есть, сказать, что переменные затраты растут пропорционально выручке, нельзя. Для этого и считается маржинальный доход.

Рекомендации по использованию маржи и наценки

В торговле наценка отличается от маржи тем, что ее расчет необходимо производить до начала продаж, а маржинальность рассчитывается по итогам деятельности за определенный период.

Так, в нашем примере размер валовой маржи отвечает нормам. А вот маржинальный доход и чистую прибыль надо повысить. Это говорит о том, что торговая наценка находится в нормальных пределах, а расходы (особенно переменные) необходимо сокращать. Возможно, стоит пересмотреть рынок логистических услуг и выбрать более дешевого грузоперевозчика, или использовать собственный транспорт. А может быть, имеет смысл поискать другой склад, где стоимость аренды будет ниже.

Таким образом, расчет наценки – предварительный. В дальнейшем, по итогам расчета показателей маржинальности, размер наценки может быть скорректирован.

Какие параметры следует учитывать предпринимателю

Перечислим все показатели, которые понадобятся для расчета маржи и наценки, а также анализа экономической эффективности:

Все показатели следует анализировать в совокупности и в динамике, с учетом капиталовложений, которые происходят не каждый месяц, курсов валют (для внешнеэкономической деятельности), сезонности и других факторов.

Пример использования маржи и наценки

Компания закупила 100 единиц техники. Весь товар в течение месяца должен быть продан, в противном случае переменная часть оплаты труда будет уменьшена.

Предположим, план по продажам был выполнен. Теперь рассчитаем валовую маржу:

ВM=(177*100-120*100)/17700*100%=32,20% (норма для торговли – 20-40%).

И, наконец, маржа прибыли: 35*100/17700*100%=19,77%. Очень неплохое значение.

Как видите, структура издержек (постоянные или переменные) на размер маржи прибыли не влияет. А вот маржинальный доход увеличивается при сокращении переменных затрат. Для чего нужен этот анализ?

Дело в том, что постоянные затраты сложнее регулировать. Переехать в другой офис, или сократить работников – крайние меры, которые принимаются, когда положение компании серьезно ухудшается.

Переменные издержки легче варьировать. Согласитесь, бюджет расходов на рекламу можно отрегулировать таким образом, чтобы сэкономить и при этом получить качественный рекламный продукт. То же касается и бонусов – их можно увеличивать или уменьшать в зависимости от объема продаж, и это нормальная практика.

Заключение

Мы разобрали простыми словами отличия маржи от наценки. Подведем итоги: