можно ли прописать человека в ипотечную квартиру втб

Прописка в ипотечной квартире

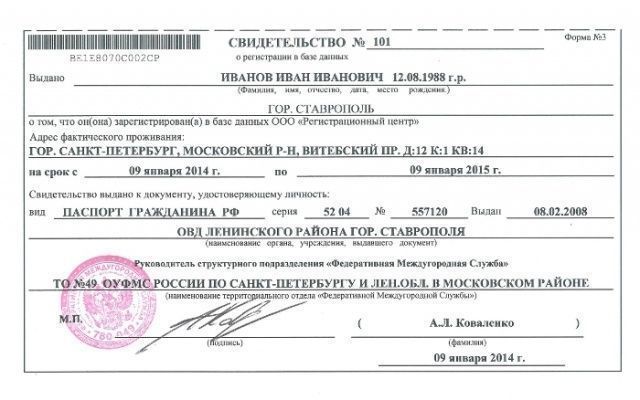

Однако этот процесс может вызвать определенные трудности из-за противоречий между федеральным и местным, например московским, законодательством. Так, были случаи, когда сотрудники паспортных столов ссылались на приложение 2 к постановлению правительства Москвы № 859-ПП от 31 октября 2006 года, в котором говорится о том, что для регистрации в жилом помещении на срок от шести месяцев помимо прочих документов требуется «согласие получателя ренты, залогодержателя (при вселении в жилое помещение, переданное по договору ренты (пожизненного содержания с иждивением) либо находящееся в залоге)».

Этот документ вступает в прямое противоречие с «Административным регламентом предоставления Федеральной миграционной службой государственной услуги по регистрационному учету граждан РФ по месту пребывания и по месту жительства», утвержденным приказом ФМС России от 20 сентября 2007 года № 208, где приводится исчерпывающий список необходимых документов:

В регламенте говорится, что таким основанием могут служить договор найма или поднайма, а также заявление лица, предоставившего гражданину жилое помещение, т. е. собственника. Согласие залогодержателя не упоминается.

Таким образом, дополнительные требования сотрудников паспортных столов незаконны и могут быть обжалованы в суде.

С другой стороны, как правило, банки прописывают в договоре об ипотеке требование о необходимости получения согласия на прописку в ипотечную квартиру. А в случае регистрации, например, детей они настаивают на том, чтобы заемщик дал письменное обязательство выписать их в случае наложения на квартиру взыскания.

Кредитные учреждения перестраховываются: все зарегистрированные в квартире будут выписаны так или иначе, если долговое обязательство не будет выполнено и недвижимость придется продавать.

До настоящего времени не было ни одного случая, чтобы банк расторг договор ипотечного кредитования и потребовал досрочный возврат долга в полном объеме из-за регистрации третьих лиц. Тем не менее соглашение подписывается клиентом добровольно, поэтому его следует соблюдать.

Частые вопросы

В каких случаях требуются поручители?

Поручителем по ипотечному кредиту обычно выступает только супруга (супруг) заемщика, если в отношении приобретаемого объекта недвижимости не заключается брачный договор. Поручителем по кредиту может также являться ближайший родственник заемщика, доход которого учитывался при расчете суммы кредита.

Каковы основные причины отказа в выдаче кредита?

Основной причиной отказа является суждение банка о том, что как занятость заемщика, так и его доход нестабильны или непрозрачны, и он не сможет своевременно осуществлять платежи по ипотечному кредиту. Иными словами, отказывая, мы полагаем, что вероятность потери занятости достаточно велика, а вероятность сопоставимого трудоустройства слишком мала для надлежащего исполнения обязательств.

Есть ли требования к минимальному стажу?

Общий стаж — 1 год. При этом, если вы недавно меняли работу, дождитесь окончания испытательного срока.

За какой период необходимо предоставить справку о доходах?

Справка о доходах требуется за последние 12 месяцев.

Являюсь ИП. Могу ли я получить ипотечный кредит?

Можете. Ипотечный кредит могут получить как наемные работники, так и владельцы бизнесов или частные предприниматели.

Нужна ли прописка для получения ипотечного кредита?

При получении кредита прописка не имеет значения — ее может не быть вообще.

Что делать, если дохода недостаточно для получения нужной суммы кредита?

К процедуре получения ипотечного кредита можно привлечь ваших ближайших родственников, которые своим доходом смогут увеличить максимально возможную для вас сумму кредита. Под ближайшими родственниками понимаются родители, дети, братья и сестры. При определении максимальной суммы кредита, возможно учесть совокупный доход не более двух родственников.

Я живу и работаю в одном городе, а квартира нужна в другом — куда мне обращаться?

Банк проводит так называемые территориально-распределенные сделки, когда приобретаемая квартира находится в другом городе, не в том, где проживают и работают наши клиенты. Причем именно с точки зрения прозрачности схемы погашения нам предпочтительнее оформлять кредит именно по месту работы заемщика, а не по месту нахождения объекта. Таким образом, вам следует подать заявление на получение ипотечного кредита в городе, в котором вы работаете, а фактическое предоставление кредита будет осуществлено нашим отделением, расположенном в городе, в котором вы собираетесь приобретать объект.

Могу ли я сам подбирать квартиру?

Банк не устанавливает жестких требований по обязательному привлечению риэлторского/брокерского агентства при оформлении ипотечного кредита. Работниками банка в обязательном порядке осуществляется юридическая экспертиза правоустанавливающих документов по приобретаемому жилью, а также готовится вся необходимая для проведения сделки договорная документация. Вместе с тем, как показывает практика, участие в сделке высококвалифицированного риэлтора/брокера существенно облегчает работу как заемщику, так и банку, и является оправданным. За несколько лет банк накопил большой опыт работы со многими риэлторскими/брокерскими агентствами, лучшие из которых получили аккредитацию и рекомендуются нашими сотрудниками потенциальным клиентам.

Кто будет являться собственником приобретаемой квартиры?

Приобретаемая с помощью ипотечного кредита квартира может быть оформлена либо в собственность заемщика, либо в совместную собственность заемщика и его супруги (супруга).

Кто проверяет юридическую чистоту квартиры?

Документы, подтверждающие право собственности продавца квартиры, проверяют специалисты банка и страховой компании, страхующей риск утраты права собственности на квартиру. Кроме этого, вы можете дополнительно осуществить проверку юридической чистоты квартиры, обратившись в любую риэлторскую или юридическую компанию.

Можно ли учесть в качестве совокупного дохода семьи доход моих родителей (детей, двоюродного брата, гражданского супруга)?

При определении максимальной суммы кредита банк учитывает не только доход заемщика и его супруга (супруги), но и двух ближайших родственников. Под ближайшими родственниками понимаются родители, дети, братья и сёстры.

Обязательно ли вносить собственные средства взноса за квартиру на банковский счет?

Собственные средства, предназначенные для частичной оплаты приобретаемого объекта недвижимости, могут быть по вашему усмотрению либо заблаговременно внесены на банковский счет, либо предоставлены в момент совершения сделки с продавцом объекта недвижимости.

Каким образом и когда происходит расчет с продавцом квартиры?

Расчеты могут быть произведены наличным или безналичным путем.

При любом варианте расчеты производятся только после получения банком всех требующихся документов.

Возможно ли досрочное погашение?

Досрочное погашение кредита возможно без штрафов и комиссий с момента его оформления.

Что будет, если я не смогу погасить кредит?

При возникновении у вас обстоятельств, не позволяющих временно погашать ипотечный кредит, банк постарается понять причины такой ситуации и определить, как и когда вы сможете продолжить выполнение ваших обязательств по кредитному договору в полном объеме. Однако если эти временные меры не принесут положительного результата, и вы не сможете осуществлять ежемесячные платежи по ипотечному кредиту, вам придется продать квартиру и из вырученных средств погасить задолженность перед банком. Оставшаяся же часть суммы будет передана вам.

Не могу вовремя внести платёж. Что делать?

Позвоните нам по телефону 8 (800) 700-24-10 (звонок по России бесплатный). В будни с 04:00 до 22:00, в выходные с 04:00 до 20:00 по московскому времени. Мы постараемся вам помочь.

Как получить налоговый вычет по ипотеке?

В случае покупки недвижимости вы имеете право получить налоговый вычет на сумму до 260 000 рублей, и до 390 000 рублей можно вернуть за выплату процентов по ипотеке.

Возможно ли завершить/прекратить льготный период досрочно, если подключены кредитные каникулы по ФЗ-106?

В соответствии с частью 15 ст.6 ФЗ № 106-ФЗ от 03.04.2020 заемщик в любой момент времени в течение льготного периода может прекратить действие льготного периода.

Для этого необходимо обратиться в банк с уведомлением о завершении льготного периода. Льготный период будет завершен с даты получения банком уведомления заемщика.

Для уведомления банка о досрочном прекращении льготного периода вы можете обратиться:

Ваша заявка будет принята, льготный период будет завершен с даты приема заявки.

Ознакомиться с уточненным графиком погашения вы сможете в ВТБ-онлайн не позднее 5 дней с даты уведомления банка о прекращении льготного периода.

Обращаем ваше внимание, что после завершения режима самоизоляции необходимо передать оригинал подписанного заемщиком Заявления-требования о предоставлении льготного периода в ипотечный модуль сопровождения в вашем регионе.

Можно ли прописаться в ипотечной квартире

В нынешнее время для многих именно оформление ипотеки является единственным способом решения жилищного вопроса и покупки своей квартиры. Получить одобрение банка довольно сложно, еще сложнее в последующем выплатить ипотеку. Но на этом проблемы не заканчиваются, и всех клиентов по ипотеке волнует вопрос, а можно ли прописаться в ипотечной квартире. Рассмотрим условия прописки в квартире, купленной в ипотеку.

Реально ли получить прописку в ипотечной квартире?

Как правило, банки России, одобряя кому-то ипотеку, в качестве одного из главных условий требует оформить купленную квартиру как залог. Это приводит к тому, что если вы не сможете выплатить ипотеку, то банк квартиру заберет. Отсюда не совсем ясно, кто на самом деле является реальным собственником квартиры.

К счастью, этот вопрос четко регулируется федеральным законодательством: собственником квартиры, купленной в ипотеку, является лицо, оформившее ипотеку. Даже договор купли-продажи такой квартиры ничем не отличается от договора в случае, если клиент покупает квартиру за собственные средства. Банк же в данном случае является только держателем залога в виде купленной квартиры, но все имущественные права принадлежат клиенту.

Отсюда вопрос прописки в ипотечной квартире самого собственника решается однозначно: каждый собственник квартиры, купленной в ипотеку, может без проблем прописаться в своей квартире сразу же после оформления сделки купли-продажи.

Обычно проблемы возникают тогда, когда прописка касается родственников и третьих лиц. В целом, вопрос прописки группам лиц в ипотечной квартире регулируется за счет ипотечного договора, а вот четких формулировок по этому поводу в федеральных законах нет, поэтому случаются весьма спорные ситуации.

В ипотечном договоре банк в обязательном порядке прописывает такое условие: все третьи лица (т.е. лица помимо собственника) могут быть прописаны в ипотечной квартире только с разрешения банка, причем письменного. Т.е. банк сам решает, разрешить ли клиенту еще кого-то прописать, или нет.

Более лояльно банки работают с близкими родственниками, к которым относятся:

С их пропиской проблем обычно не возникает, и банк выносит одобрительное решение.

Но все равно перед подписанием, особенно если для вас принципиален этот вопрос, надо внимательно читать пункт договора, который касается прописки и регистрации. Этот вопрос важен для банка, потому что, если клиент не сможет выплатить ипотеку, а банк будет вынужден забрать, а потом продать квартиру, у него возникнут проблемы, если в квартире прописано много людей, а особенно несовершеннолетние дети. Поэтому очень часто в договоре прописывается требование, согласно которому при невыплате ипотеки все прописанные граждане обязаны выписаться из квартиры сразу же.

Стоит также отметить, что раз этот вопрос нечетко прописан в законодательстве, то всегда есть шанс через суд отстоять право родственника на прописку в ипотечной квартире. Но это потребует затрат, а с банком начнется конфликт. Это может привести к требованию банка о досрочном погашении ипотеки, на что у банка есть законное право. Поэтому всегда лучше сто раз подумать, чем идти на конфликт с банком, да и суд в большинстве случаев будет на его стороне.

И ни в коем случае нельзя пытаться прописать кого-то вообще без уведомления банка, особенно если это указано в договоре (а это указано в договоре всегда). Банк в любом случае об этом узнает, а клиенту такое поведение может грозить расторжением ипотечного договора и штрафами от банка.

Если банк совсем отказывает в прописке родственников, то супругов, например, можно включить в со-заемщики, которые также имеют право на прописку, как и собственник. Это решить возникшую проблему.

Порядок прописки в ипотечной квартире

Процесс прописки можно начинать в следующих случаях:

Если собственник сам желает прописаться в своей квартире, то для этого достаточно обратиться в паспортный стол с документами на право собственности и паспортом.

Если же речь идет о прописке родственников и третьих лиц, то алгоритм прописки в ипотечной квартире такой:

Прописка в ипотечной квартире

Ипотека сегодня является одним из наиболее востребованных видов кредитования. С ее помощью многие заемщики смогли приобрести собственное жилье или улучшить условия проживания. Можно ли прописаться в ипотечной квартире, если долг еще не погашен? До сих пор бытует мнение, что это возможно только после полной выплаты кредита. Так ли это на самом деле, и какие в 2020 году есть нюансы регистрации недвижимости, находящейся в ипотеке – расскажем ниже.

Правовое обоснование

Чаще всего покупатель, приобретающий квартиру в ипотеку, полагает, что законным ее владельцем является банк, а сам заемщик будет иметь права на нее только после выплаты всей суммы долга. Однако это является ошибочным мнением. Банк – всего лишь держатель залогового имущества, но не его собственник. Законным владельцем недвижимости является именно заемщик. Ему принадлежит ипотечная квартира, в которой он имеет право проживать и пользоваться ею по своему усмотрению. Об этом говорится в статье 209 Гражданского кодекса и Законе «Об ипотеке».

Договор купли-продажи с привлечением кредитных средств наделяет заемщика теми же правами, что и при покупке квартиры за собственные деньги. При этом кредитор в нем не упоминается вообще. Сведения о кредитной организации содержатся только в договоре об ипотеке, согласно которому недвижимость передается в залог банку.

Собственник квартиры, находящейся в ипотеке, ограничен лишь в немногих своих действиях. В частности, при прописке третьих лиц могут возникать проблемы, если процедура не была согласована с кредитором.

Особенности регистрации в ипотечном жилье

Прописка в квартире, приобретенной в ипотеку, мало чем отличается от аналогичной процедуры в недвижимости, купленной на собственные деньги, подаренной или унаследованной. Отличаться будет только договор-основание права собственности.

Ограничения на прописку

У любой кредитной организации разработаны положения, касающиеся оформления прописки и проживания в жилье, находящемся в ипотеке. Как правило, заемщик может прописаться без проблем. Обычно кредиторы не возражают только против прописки ближайших родственников. Однако многие организации выдвигают ограничения, касающиеся регистрации иных лиц. Если вы решите зарегистрировать на своей жилплощади постороннего человека, банк имеет право вам отказать. Спорные ситуации возникают из-за того, что данный вопрос не урегулирован должным образом на законодательном уровне.

Сбербанк не выдвигает столь категоричных требований. Каждая заявка рассматривается индивидуально. Без официального разрешения Сбербанка можно прописать семью заемщика и его ближайших родственников (родителей, детей, супругу).

Возможные конфликтные ситуации

Стараясь минимизировать риски, банк может добавить в договор ипотеки пункт, по которому заемщик должен будет выписать несовершеннолетних детей с жилплощади в случае неисполнения им обязательств по кредиту.

При перепродаже жилья могут возникнуть трудности, связанные с тем, что в нем зарегистрированы малолетние дети. Несовершеннолетние граждане в дальнейшем могут предъявлять свои права на недвижимость, даже если они там не проживают.

Можно ли оформить прописку для родственников заемщика – собственник жилья может столкнуться с некоторыми трудностями. По закону, финансовая организация не имеет права запрещать сделать это. Однако банк, желая оградить себя от возможных проблем в связи с неуплатой долга, может отказать в проведении регистрации. Так он пытается сохранить ликвидность объекта ипотеки и сократить риски.

Сроки прописки в ипотечной квартире

Прописаться в купленной квартире заемщик может практически сразу после того, как был подписан договор ипотеки и оформлено право собственности на данную недвижимость. Если владелец планирует зарегистрировать еще кого-то, во избежание разногласий и претензий лучше согласовать этот вопрос с банком, особенно – если в кредитном договоре присутствует соответствующий пункт.

Для этого необходимо обратиться в кредитно-финансовую организацию с заявлением на согласование прописки всех указанных лиц (нужны личные данные каждого прописываемого гражданина, а также степень родства с заемщиком). Банк рассмотрит ваше обращение и сообщит вам о принятом решении. Следовательно, прописка родственников и посторонних граждан может быть осуществлена только после того, как кредитор дал на это согласие. Обычно это занимает не более недели.

Временная регистрация

Оформить временную регистрацию в недвижимости, приобретенной в ипотеку, можно только в том случае, если кредитор допускает это. В большинстве случаев кредитный договор предусматривает такую возможность для граждан, не являющихся родственниками заемщика. Максимальный срок временной регистрации составляет 60 месяцев. В течение всего этого времени закон запрещает снимать прописанного человека с учета. Собственник квартиры в ипотеке должен согласовать с банком-кредитором возможность временной регистрации третьего лица. Если финансовая организация даст согласие, то заемщику необходимо посетить МФЦ или паспортный стол для проведения процедуры. Когда сведения будут проверены, собственник жилья и прописываемый гражданин получат уведомление о готовности документов для временной регистрации.

Как прописаться в залоговой квартире

Список документов

Для того, чтобы оформить прописку в квартире, купленной в ипотеку, необходимо обратиться в паспортный стол или отделение МФЦ с пакетом документов:

Порядок проведения процедуры

Вы можете прописаться в жилье с обременением в режиме онлайн. Чтобы это сделать, необходимо войти в аккаунт на портале государственных услуг (подтвержденная учетная запись). Далее вы должны зайти в раздел «Регистрация гражданина», в котором нужно указать персональные данные и информацию из выписки ЕГРН. После этого вам останется только отслеживать статус исполнения заявки. После приглашения необходимо посетить подразделение МВД с подлинниками всех документов. Электронная процедура значительно упрощает процедуру и экономит время собственника. Срок исполнения услуги составляет 3 дня.

Кого можно прописывать в залоговом жилье

Если банк не разрешает прописываться в недвижимости до тех пор, пока задолженность по ипотеке не будет полностью погашена, он нарушает гражданские права собственника. Если получено одобрение кредитора, можно прописывать любого человека. Обычно заемщик без проблем может прописаться в купленной в ипотеку недвижимости. В остальных случаях лучше предварительно согласовать действия с банком.

Желательно заранее узнавать о требованиях банка, чтобы обратиться в наиболее лояльную организацию (например, Сбербанк).

Заключение

Заемщик и его семья имеют право прописаться в недвижимости, находящейся в ипотеке. При этом им необязательно получать одобрение кредитора. Но для того, чтобы прописать третьих лиц, не являющихся близкими родственниками заемщика, необходимо получить официальное разрешение. Регистрация в ипотечной квартире мало чем отличается от обычной прописки. Однако специалисты рекомендуют заемщикам заранее уведомлять кредитора о намерении прописать родных и посторонних, чтобы избежать возникновения конфликтных ситуаций.

Прописка в ипотечной квартире в ВТБ, условия 2019 года

При заключении ипотечного контракта на квартиру гражданин задумывается, как получить регистрацию в залоговом жилом помещении. Часто ряд кредитных организаций препятствует в прописке в ипотечном жилье. В настоящей статье рассмотрена законодательная база по данному вопросу, а также представлен алгоритм действий в этом случае.

Законодательная база

Федеральным законодательством четко не закреплены нормы о прописке в квартире с обременением, что приводит к определенным трудностям. Этот вопрос регулируется Административным регламентом ФМС России. Данным нормативным правовым актом устанавливается перечень документов, необходимых для осуществления этой процедуры.

Подзаконный акт не называет согласие кредитного учреждения в качестве обязательного документа.

При регистрации несовершеннолетних необходимо также руководствоваться нормами семейного законодательства Российской Федерации.

Могут ли банки выдвигать условия по ограничению прописки в ипотечную квартиру

Учитывая, что заемщик становится владельцем жилья, а ВТБ только держит его в залоге, банк не должен нарушать права владельца по регистрации в его жилом помещении.

Напомним, что ранее действовало Положение ФМС, по которому заемщик должен просить согласие кредитного учреждения при прописке в ипотечной недвижимости. Кроме того, в соответствии с нормами гражданского законодательства договором стороны устанавливают права и обязанности при регулировании своих отношений.

В связи с этим банки, в том числе ВТБ, в договорах ипотеки прописывают условие: заемщик обязан уведомлять о регистрации в ипотечной квартире любых лиц, а при прописке иных лиц, отличных от собственника квартиры, необходимо получить разрешение банка.

Почему банки пытаются ограничить права собственника с ипотечной недвижимостью

Банки, в том числе ВТБ, всегда стремятся ограничить число лиц, зарегистрированных в залоговой квартире. Если заемщик не выплачивает долг по ипотеке, недвижимость переходит в собственность банка. В этом случае все граждане, проживающие в данном жилье, подлежат выселению и снятию с регистрационного учета.

Вопросы выселения чаще всего решаются через суд. Чем больше ответчиков по делу, тем тяжелее будет судебное разбирательство. Кроме того, процесс выселения детей особенно сложен, если у несовершеннолетних нет своей жилплощади. На основании этого кредитные организации для минимизации своих рисков стараются сделать все возможное, чтобы количество заинтересованных в ипотечном жилье лиц было минимальным.

Порядок оформления прописки в ипотечной квартире

Список необходимых документов

Административный регламент закрепляет следующий пакет обязательных документов:

Регистрация собственника в квартире, купленной по ипотеке

При прописке владельца трудностей, как правило, не возникает. ФМС России обычно не спрашивает письменное разрешение ВТБ в этом случае. Однако если договором ипотеки установлено, что разрешение кредитной организации требуется в обязательном порядке, согласие ВТБ дает всегда.

Если кредитная организация препятствует собственнику, можно смело обращаться в суд. Судебные органы встают на сторону заемщиков.

Прописка ближайших родственников и супруга

Данная категория лиц регистрируется в жилом помещении немного в ином порядке. Обязательно требуется заявление владельца недвижимости. Если по условиям договора ипотеки требуется согласие банка, то для его получения необходимо предоставить документы, подтверждающие близкую родственную или иную связь. К ним относятся:

| степень родства | необходимый документ |

|---|---|

| супруг | свидетельство о браке |

| родители | свидетельство о рождении собственника |

| брат, сестра | свидетельство о рождении собственника и прописываемого лица |

Можно ли прописать ребенка в ипотечную квартиру

Ответ на данный вопрос утвердительный. Дети прописываются в жилое помещение, находящееся в залоге у ВТБ, с соблюдением норм семейного права. Ребенок регистрируется в жилье при согласии обоих родителей и в том помещении, в котором зарегистрирован один из родителей.

Таким образом, нельзя прописать несовершеннолетнего ребенка, например, к тете, если это жилое помещение не является местом жительства отца или матери.

Кроме того, для прописки ребенка не нужно спрашивать согласия никого: ни банка, ни иных законных владельцев недвижимости. Достаточно лишь заявление родителя. Например, семья из трех человек: сестра, брат и его супруга взяли ипотеку. Все трое взрослых стали владельцами недвижимости. Есть еще двое детей, которые не участвовали в кредитных отношениях. Для их регистрации не нужно получать разрешение ни сестры, ни кредитора.

Однако банки для минимизации своих рисков просят предоставить нотариальное обязательство добровольно выписать ребенка, если заемщик не выплачивает ипотеку, и жилье становится собственностью кредитной организации.

Прописка 3 лиц при ипотеке: правила, права и ограничения

Наибольшее количество судебных споров связано именно с данной категории лиц. По общему правилу собственник может зарегистрировать в своем жилье кого угодно. Законом не предусмотрено никаких ограничений. Однако именно ипотечный контракт накладывает обязанность на заемщика запросить разрешение банка. Если согласие ВТБ не будет получено, есть риск расторжения договора залога.

Для получения согласия необходимо предоставить нотариальное обязательство о том, что при расторжении договора ипотеки и перехода права собственности на недвижимость к ВТБ человек освободит и выпишется по собственной инициативе из спорного жилья.

После предоставления этих документов кредитная организация в течение недели принимает решение. При положительном заключении можно регистрировать третье лицо в жилом помещении.

Образцы заявлений и бланков при регистрации

В центре госуслуг гражданину выдают бланк заявления на регистрацию по месту жительства. В нем указываются:

Бланк заявления можно подать и с помощью интернет-портала госуслуг. После проверки электронного заявления гражданина пригласят на личный прием.