Резерв под оку что это

Новые правила обесценения дебиторской задолженности в соответствии с МСФО (IFRS) 9 «Финансовые инструменты»

Автор: Ульяна Сергеевна Ильичева, магистрант кафедры бухгалтерского учета Финансового университета при Правительстве Российской Федерации

В статье рассмотрены новые правила оценки и обесценения дебиторской задолженности, появившиеся в результате принятия стандарта МСФО 9 «Финансовые инструменты». Особое внимание уделяется порядку расчета резерва по модели ожидаемых кредитных убытков. Автором сделаны выводы о проблемах, с которыми могут столкнуться организации при необходимости применения стандарта МСФО 9.

Ключевые слова: дебиторская задолженность; оценка; обесценение; международные стандарты финансовой отчетности; модель ожидаемых кредитных убытков; дефолт.

В июле 2014 года Совет по международным стандартам финансовой отчетности (IASB) опубликовал окончательную версию стандарта МСФО (IFRS) 9 «Финансовые инструменты». В нем изложены основные требования к классификации и оценке финансовых инструментов, приведены положения по учету убытков от обесценения, а также по учету операций хеджирования, сформулированные в рамках проекта по замене стандарта МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» [1].

Датой начала обязательного применения данной версии стандарта в Российской Федерации назначено 1 января 2018 года, однако допускается и досрочное его применение. Кроме того, в мае 2014 года Совет по МСФО опубликовал МСФО (IFRS) 15 «Выручка по договорам с покупателями», который отражает основные правила учета дебиторской задолженности по договорам с покупателями.

МСФО (IFRS) 15 и МСФО (IFRS) 9 тесно взаимосвязаны. Поэтому, если компания применяет новый стандарт по учету выручки досрочно, ей следует рассмотреть вопрос досрочного применения и МСФО (IFRS) 9. В связи с этим целесообразно более подробно рассмотреть некоторые новшества, введенные последней версией стандарта МСФО (IFRS) 9, а именно: правила оценки и обесценения дебиторской задолженности.

Оценка дебиторской задолженности

Что касается первоначального признания, то торговая дебиторская задолженность, не имеющая существенного компонента финансирования (без значительной отсрочки платежа и т. п.), должна учитываться по цене сделки, без применения дисконтирования, так как эффект дисконтирования будет несущественным. Дебиторская же задолженность со значительным компонентом финансирования при первоначальном признании должна отражаться по справедливой стоимости с отнесением разницы между справедливой стоимостью и соответствующей величиной признанной выручки на расходы [4].

Объяснение сущности компонента финансирования дано в пункте 60 стандарта МСФО (IFRS) 15. В нем говорится, что учитывая влияние временной стоимости денег, сроки выплат, согласованные сторонами договора, могут предоставлять покупателю значительную выгоду от финансирования продавцом передачи товаров или услуг покупателю [6].

Среди актуальных задач бухгалтерского учета и отчетности в современных условиях выделяется «нацеленность учетных правил на возможность выявления основных угроз для развития предприятия, неопределенности и рисков». Именно такой нацеленностью характеризуются правила создания резервов по дебиторской задолженности согласно МСФО (IFRS) 9 [7].

Обесценение дебиторской задолженности

В МСФО (IAS) 39 предлагались три модели обесценения, каждая из которых применялась к соответствующей категории финансовых активов. Вместо этого в МСФО (IFRS) 9 в редакции 2014 года предложена единая модель обесценения.

Толчком к изменению данного положения международных стандартов явился мировой финансовый кризис. Тогда в качестве одной из главных проблем было названо запоздалое признание кредитных убытков в финансовой отчетности.

Ранее для целей определения момента признания обесценения финансовых инструментов международные стандарты финансовой отчетности использовали модель понесенных убытков. Согласно данной модели, событие, которое приведет к убытку, происходит раньше, чем создание резерва под данные убытки.

Во время финансового кризиса модель понесенных убытков критиковалась за задержку в признании убытков и неотражение соответствующим образом кредитных убытков, которые, как ожидалось, будут иметь место [3].

Резерв на обесценение финансового актива признается в размере ожидаемых кредитных убытков (ОКУ). Ожидаемые кредитные убытки – это приведенная стоимость всех сумм недобора денежных средств в случае возникновения дефолта на протяжении ожидаемого срока действия финансового актива [4].

Согласно требованиям МСФО (IFRS) 9, резерв под ОКУ должен быть признан в прибылях и убытках либо сразу в момент признания актива, либо на первую же отчетную дату после признания. В этом состоит отличие от предыдущего стандарта МСФО (IAS) 39, согласно которому «обесценение не признается кроме случаев и вплоть до момента, когда после первоначального признания финансового актива произойдет событие, повлекшее убыток» [5].

ОКУ подразделяются на две группы: те, которые ожидаются в пределах 12 месяцев, и те, которые ожидаются на протяжении всего срока действия финансового актива. Для дебиторской задолженности, в частности, следует признавать резерв под ОКУ на протяжении всего срока действия актива.

Оценка ОКУ должна учитывать:

расчет недобора денежных средств;

вероятность кредитного убытка;

временную стоимость денег;

обоснованную и подтверждаемую информацию, которую можно получить без чрезмерных усилий и затрат. Важным представляется то, что стандарт МСФО (IFRS) 9 не содержит определения термина «дефолт». Соответственно, каждая организация должна определить его самостоятельно с учетом специфики управления кредитными рисками.

Существует также допущение, что факт дефолта должен быть признан в течение 90 дней после возникновения просрочки. Однако организация может использовать и более длительный срок, если имеет подтвержденную информацию, дающую право использовать другой критерий дефолта.

Для дебиторской задолженности, не имеющей существенного компонента финансирования, существует упрощение. Оно заключается в том, что расчет обесценения может строиться исходя из прошлой информации об уровне убытков, скорректированной с учетом текущей информации.

В данном случае предприятиям не обязательно отслеживать изменения величины кредитного риска, но при признании на каждую отчетную дату они должны признавать резервы по убыткам в сумме, равной величине ожидаемых кредитных убытков за весь срок действия финансового инструмента. Такой подход применяется для торговой дебиторской задолженности и активов по договору, не содержащих значительный компонент финансирования, а также если предприятие применяет предусмотренный стандартом МСФО (IFRS) 15 «практический подход к договорам со сроком расчетов в 1 год или меньше». Резерв по ожидаемым убыткам рассчитывается «с использованием вероятностно-взвешенного подхода и с учетом временной стоимости денег, используя при этом наиболее полную прогнозную информацию, имеющуюся в распоряжении предприятия» [1].

Вероятностно-взвешенный подход предполагает, что оценка ожидаемых кредитных убытков отражает объективный расчет взвешенной по степени вероятности величины, которая определяется посредством оценки ряда возможных исходов, а не основывается на результате, предполагаемом при самом благоприятном или самом неблагоприятном стечении обстоятельств. Организация должна строить расчет так, чтобы он отражал как минимум два сценария: вероятность того, что кредитный убыток будет понесен, даже если вероятность очень низка, и что кредитный убыток не возникнет. Если, согласно МСФО (IAS) 39, результат оценки кредитных убытков от обесценения может выражаться одной величиной, то новый стандарт МСФО (IFRS) 9 требует использования взвешивания возможных исходов по степени их вероятности.

МСФО (IFRS) 9 расширяет перечень информации, которая должна быть проанализирована для целей расчета ожидаемых кредитных убытков. При этом предполагается, что их оценка будет основываться на информации, которая доступна без чрезмерных затрат и усилий, не требует существенных затрат на сбор и обработку. Такая информация включает следующие сведения:

о прошлом опыте возникновения убытков по финансовым инструментам;

наблюдаемой информации, которая отражает текущие условия;

обоснованных прогнозах собираемости будущих денежных потоков по финансовым инструментам [3].

Очевидно, что такие нововведения могут создать некоторые проблемы для компании, причем самым проблемным моментом в новой модели обесценения будет информация, используемая для оценки рисков и сумм ожидаемых кредитных убытков. Теперь для оценки потребуется применить профессиональное суждение, и чем меньше информации доступно, тем чаще приходится его использовать [2].

Как было упомянуто выше, МСФО (IFRS) 9 предусматривает упрощение оценки ОКУ. В качестве примера такого упрощения для торговой дебиторской задолженности применяется подход матричного резервирования. Для применения данного подхода организация должна будет провести сегментацию дебиторской задолженности по таким факторам, как географический регион, вид продукта, категория покупателей и другие.

Пример матричного резервирования

Рассмотрим простейший пример применения матричного резервирования к краткосрочной дебиторской задолженности. Допустим, по состоянию на отчетную дату компания имеет дебиторскую задолженность в размере 980 000 руб., при этом ни одна задолженность не имеет значительного компонента финансирования. Данная компания осуществляет свои операции в одном географическом регионе, имеет большое количество мелких клиентов, осуществляет один вид деятельности.

Для расчета величины кредитных убытков, ожидаемых на протяжении всего срока существования, используем матричный подход. Используем имеющуюся у компании информацию о наблюдаемом уровне дефолтов в прошлом, которая корректируется в соответствии с текущей экономической ситуацией. На основе вышеизложенной информации стоится матрица (см. таблицу на с. 17).

Применение новой модели, основанной на ОКУ, может привести к убытку при первоначальном признании торговой дебиторской задолженности. Этот «убыток в первый же день» будет равен величине резерва под убытки, признанного на отчетную дату.

Пример расчета резерва под убытки от обесценения с использованием матричного подхода

Срок дебиторской задолженности

ОКУ %

Размер задолженности, руб.

Резерв под убытки от обесценения, руб.

МСФО, Дипифр

МСФО 9 новый стандарт по учету финансовых инструментов. Общий подход к обесценению

Новые требования к учету обесценения направлены на устранение проблем, возникших в ходе финансового кризиса 2008-2009 годов, связанного с критикуемым подходом МСФО 39 не признавать обесценение финансовых активов до тех пор, пока не появится объективное свидетельство такого обесценения. Новый стандарт МСФО (IFRS) 9 использует модель ожидаемых кредитных убытков, которая серьезно отличается от принятой в МСФО (IAS) 39 модели понесенных убытков.

Для иллюстрации различий между двумя моделями обесценения ниже приведен пример учета обесценения финансового инструмента по двум моделям — старой и новой.

Модель ожидаемых кредитных убытков — теория

Основное требование МСФО 9 — резерв по возможным убыткам признается на каждую отчетную дату в зависимости от степени ухудшения кредитного качества финансового актива с момента первоначального признания. На каждую отчетную дату компания должна оценить, произошло ли значительное увеличение кредитного риска для инструмента. От этого зависит величина резерва, который необходимо признать в отчетности.

В таблице 1 показаны три стадии увеличения кредитного риска (=ухудшения качества) финансового актива, по которому в конечном счете произойдёт дефолт. В стандарте нет разделения на 1-ю, 2-ю и 3-ю стадии (этапы), такое разделение используется в учебниках и комментариях к стандарту для наглядности и облегчения запоминания.

Таблица 1. (нажмите, чтобы увеличить)

Основное правило стандарта МСФО 9: если произошло значительное увеличение кредитного риска с момента первоначального признания, то резерв признается в сумме ожидаемых кредитных убытков за весь срок жизни актива. Если значительного увеличения не произошло, то резерв должен быть признан в сумме 12-месячных ожидаемых кредитных убытков.

Если по финансовому активу произошел дефолт, т.е. должник допустил невыплату платежа в соответствии с договором, то такой актив относится к категории кредитно-обесцененных и к нему применяются особые правила учета.

Опровержимые допущения МСФО 9.

Анализ кредитного риска по инструменту

В пункте стандарта B5.5.17 приведен список информации, не являющийся исчерпывающим, который необходимо учитывать при анализе изменений кредитного риска финансового инструмента. Например, в подпункте g указано, что необходимо рассмотреть «значительное изменение результатов операционной деятельности заемщика».

И далее «Примеры включают фактическое или ожидаемое уменьшение выручки или маржи, увеличение операционных рисков, неэффективность оборотного капитала, снижение качества активов, увеличение балансового левереджа, проблемы, связанные с управлением, или изменения масштаба коммерческой деятельности или организационной структуры (например, прекращение деятельности сегмента бизнеса), которые приводят к значительному изменению способности заемщика выполнить свои долговые обязательства.»

Если кредитный риск для финансового актива снизится, актив может вернуться со стадии 2 обратно на стадию 1. Движения со стадии 3 обратно на стадию 2 или 1 случаются редко, и их труднее оправдать.

Что такое ожидаемые кредитные убытки?

МСФО 9 использует два понятия, которые необходимо различать: кредитные убытки и ожидаемые кредитные убытки.

Кредитный убыток — это приведенная к отчетной дате стоимость денежных потоков по финансовому активу, которые не будут получены.

Поскольку это дисконтированная сумма, в случае если платеж от должника ожидается в полном объеме, но позднее согласованной даты, это тоже будет являться кредитным убытком. Задержка платежа создает разницу между приведенной стоимостью договорных денежных потоков и приведенной стоимостью уплаченных денежных потоков.

Ожидаемые кредитные убытки — это сумма всех возможных кредитных убытков, умноженная на процент вероятности их возникновения.

Пример 1.

1 января 2018 года Компания А предоставила заём компании Б по эффективной ставке 10%. Займ погашается через 5 лет в сумме 10 миллионов. Сумма займа на дату выдачи равна 6,209 млн (=10 млн./(1,10) 5 ). Менеджмент компании А определил, что в случае дефолта заемщик выплатит только 60% от балансовой стоимости займа, т.е. 6 миллионов. На отчетную дату 31 декабря 2018 года вероятность дефолта оценивается в 5% в течение следующих 12 месяцев и в 30% в течение всего срока займа.

Чему равны ожидаемые кредитные убытки по инструменту (12-месячные и за весь срок)?

1) На первую отчетную дату 31 декабря 2018 года кредитный убыток по данному займу равен приведенной стоимости потенциальных потерь по кредиту 4,000,000/(1,10) 4 = 2,732,054. Ставку берем первоначальную, ту, которая записана в договоре займа. Четыре года потому что с даты первоначального признания до первой отчетной даты прошел 1 год.

2) Ожидаемый кредитный убыток = кредитный убыток, умноженный на вероятность дефолта.

3) Если произошло значительное увеличение кредитного риска по данному активу, то необходимо приравнять резерв на обесценение к ожидаемым кредитным убыткам за весь срок займа:

30% × 2,732,054 = 819,616

4) Если же значительного увеличения кредитного риска не произошло, резерв будет признаваться в сумме 12-месячных ожидаемых кредитных убытков и будет использована другая вероятность дефолта:

5% × 2,732,054 = 136,603

| Этап 1 | Этап 2 |

| НЕТ значительного увеличения кредитного риска | произошло значительное увеличение кредитного риска |

| вероятность дефолта в течение следующих 12 месяцев 5% × 2,732,054 = 136,603 | вероятность дефолта за весь срок службы 30% × 2,732,054 = 819,616 |

12-месячные ожидаемые кредитные убытки — это часть ожидаемых кредитных убытков за весь срок жизни финансового актива. Это упрощение, включенное в МСФО (IFRS) 9. Такие суммы рассчитываются некоторыми регулируемыми финансовыми учреждениями, и, следовательно, выполнение этого требования является менее дорогостоящим.

Важно заметить, что при оценке вероятности наступления дефолта рассматриваются все возможные сценарии. «Оценка ожидаемых кредитных убытков должна всегда отражать возможность того, что кредитные убытки возникнут, и возможность того, что кредитные убытки не возникнут, даже если наиболее вероятным результатом является отсутствие кредитных убытков». (пункт B5.5.41)

В данной задаче правильнее было бы написать:

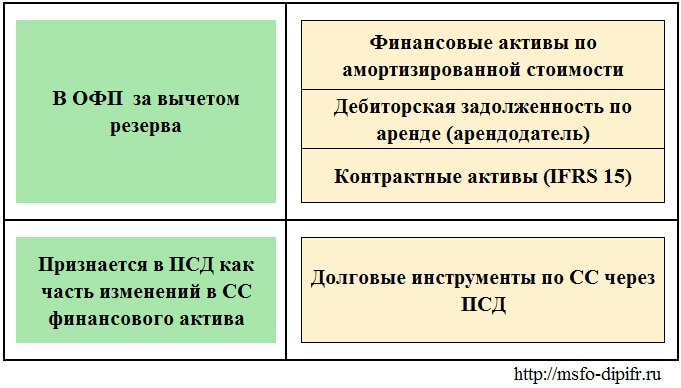

По каким финансовым активам необходимо создавать резерв на обесценение?

Финансовые активы, учитываемые по справедливой стоимости через прибыли и убытки, не нуждаются в начислении резерва на обесценение, поскольку любое обесценение сразу же отражается в их стоимости. Резерв на сумму ожидаемых кредитных убытков создается для:

Резерв на обесценение является накопленной суммой. Увеличение или уменьшение резерва на обесценение отражается в составе прибыли или убытка. Это касается всех финансовых инструментов, подлежащих обесценению. То есть проводка будет такой:

Дт Убыток от обесценения ОПУ Кт Резерв на обесценение финансового актива

При этом резерв не является обязательством или статьей капитала. Это контрсчет к счету финансовых активов, т.е. в балансе финансовые активы показываются за вычетом этого резерва. Все знают резерв по сомнительным долгам, который уменьшает балансовую стоимость дебиторской задолженности. Точно так же резерв на обесценение купленных облигаций уменьшает стоимость этих облигаций в балансе.

Таблица 2. Представление резерва по обесценению финансовых активов.

Пример расчета резерва по обесценению финансового актива

Рассмотрим самый простой пример для финансового актива в виде займа сроком на 4 года, который прошел все стадии ухудшения кредитного качества.

Пример 2.

1 января 2018 года компания Альфа выдала займ компании Бета в сумме 1 млн рублей с процентной ставкой 5% годовых, выплачиваемых в конце каждого года. Займ выдан на 4 года с датой погашения 31 декабря 2021 года. Первые два года Бета регулярно и в срок выплачивала проценты по займу. Но 31 декабря 2020 года годовой платеж был пропущен. Выяснилось, что Бета испытывает финансовые трудности (кого этим сейчас удивишь) и не сможет осуществить полагающиеся выплаты. Было достигнуто соглашение, что 31 декабря 2021 года Бета вместо 1 млн. выплатит 800 тыс. рублей в счет погашения основной суммы долга, а сумма процентов за 2020 год и 2021 год выплачены не будут.

Менеджмент Альфы оценивает вероятность наступления дефолта:

| 31.12.18 | 31.12.19 | |

| в следующие 12 месяцев | 10% | 30% |

| за весь срок | 30% | 50% |

Как данный финансовый актив будет отражаться в финансовом учете Альфы в течение 4-х летнего периода?

РЕШЕНИЕ.

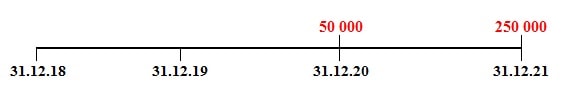

Займ Бете является финансовым активом для Альфы. Контрактные денежные потоки от актива представлены на рисунке:

1) 1 января 2018 года компания Альфа должна признать финансовый актив в сумме 1 млн рублей:

Дт Финансовый актив — займ выданный Кт Денежные средства — 1,000,000

На дату первоначального признания резерв на обесценение создавать не требуется. Объяснение ниже.

2) 31 декабря 2018 года — первая отчетная дата, отражается финансовый доход по займу и согласно IFRS 9 компания Альфа должна признать резерв на обесценение финансового актива.

Допущение: на 31 декабря 2018 года менеджмент компании Альфы смог правильно оценить суммы недополучения денежных средств (cash shortfalls) 50,000 в конце 2020 года и 250,000 в конце 2021 года при погашении займа. То есть через два года Бета не заплатит 50,000 (проценты за год), через три года 250,000 (50,000 проценты за год и основной долг на 200,000 меньше, чем по договору).

Кредитные убытки (= приведенная на 31.12.18 стоимость невыплат по ставке 5%) рассчитываются следующим образом:

250,000/(1,05) 3 +50,000/(1,05) 2 = 266,311

31 декабря 2018 года компания Альфа определила, что не было значительного увеличения кредитного риска с момента первоначального признания, т.е. это Этап 1 ухудшения кредитного качества финансового актива. При этом компания Aльфа оценила, что займ имеет 10%-ную вероятность дефолта в течение следующих 12 месяцев. Ожидание основано на прошлом опыте и прогнозной информации.

При вероятности дефолта в 10% сумма ожидаемых кредитных убытков будет равна 266,311 х 10% = 26,131. Проводки в учете Альфы на 31.12.18:

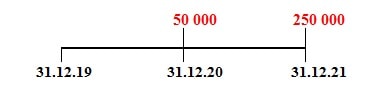

3) 31 декабря 2019 года компания Альфа определила, что кредитный риск значительно увеличился, т.е. это Этап 2 ухудшения кредитного качества финансового актива. Об этом свидетельствует:

Компания Альфа оценивает, что вероятность дефолта в течение оставшегося срока займа составляет 50%. Вероятно не будут выплачены следующие суммы (как и в оценке предыдущего года):

Кредитные убытки на 31.12.19 рассчитываются следующим образом:

250,000/(1,05) 2 +50,000/(1,05) 1 = 274,376

При вероятности дефолта в 50% сумма ожидаемых кредитных убытков будет равна 274,376 х 50% = 137,188. Проводки на 31.12.19:

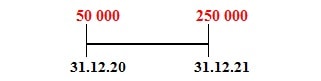

4) 31 декабря 2020 года компания Альфа определила, что займ является кредитно-обесцененным, т.е. это Этап 3 ухудшения кредитного качества финансового актива. Об этом свидетельствует следующие факты:

Невыплата годового процентного платежа в конце 2020 года означает, что Бета допустила дефолт. Оценка потерь, сделанная раньше, не изменилась. Компания Бета сможет выплатить только 800 тыс. рублей в погашение основного долга (не выплатит проценты за 2021 год и 200 тыс. основного долга)

Кредитные убытки на 31.12.20 рассчитываются следующим образом:

250,000/(1,05) 1 + 50,000 х 1 = 288,095

Вероятность дефолта 100%, поэтому резерв обесценения должен быть увеличен до 288,095.

Валовая балансовая стоимость займа (без учета резерва под обесценение) на 31 декабря 2020 года составляет 1 050 000 рублей, включая сумму займа и невыплаченные проценты за год. При этом проценты по займу рассчитываются на основе стоимости ФА с учетом резерва 1,050,000 — 288,095 = 761,905, так как займ является кредитно-обесцененным. 761,905 х 5% = 38,095

| Входящее сальдо | Проценты по ставке 5% | Выплата процентов | Исходящее сальдо | Дата |

| 1 000 000 | 50 000 | (50 000) | 1 000 000 | 31.12.18 |

| 1 000 000 | 50 000 | (50 000) | 1 000 000 | 31.12.19 |

| 1 000 000 | 50 000 | 0 | 1 050 000 | 31.12.20 |

| 1 050 000 | 38 095 | (800 000) | 288 095 | 31.12.21 |

31 декабря 2021 года компания Бета выплатила оговоренную сумму 800,000 рублей.

Альфа сделает проводку: Дт Денежные средства Кт Финансовый актив — 800,000

Как видно из таблицы после получения оплаты в сумме 800,000 сальдо финансового актива будет равно 288,095. Соответственно, Альфа закроет резерв и оставшуюся часть суммы выданного займа:

Дт Резерв на обесценение Кт Финансовый актив — 288,095.

В данном примере получилось, что суммы резерва на обесценение оказалось достаточно, чтобы при погашении займа полностью списать финансовый актив. На практике такой вариант будет редким событием. Если резерва не хватит для списания актива, то остальная часть будет списана проводкой Дт Убыток Кт Финансовый актив. В обратной ситуации, когда накопленный резерв окажется избыточным, будет сделана проводка Дт Резерв на обесценение Кт Прибыль ОПУ.

| Период | % доход | Сумма резерва на конец периода | Убыток от обесценения в ОПУ |

| 2018 | 50 000 | 26 131 | 26 131 |

| 2019 | 50 000 | 137 188 | 111 057 |

| 2020 | 50 000 | 288 095 | 150 907 |

| 2021 | 38 095 | ||

| Итого | 188 095 | 288 095 |

Метод понесенных убытков МСФО 39

До ввода в действие МСФО 9 по правилам МСФО 39 в данной ситуации Альфа рассматривала бы финансовый актив как надежный до появления признаков того, что обесценение имело место. Никаких прогнозов по поводу кредитоспособности Беты делать было не нужно. Получаем проценты и отражаем амортизированную стоимость ФА до тех пор, пока не произойдет событие, прямо указывающее, что актив обесценился.

| Входящее сальдо | Проценты по ставке 5% | Выплата процентов | Исходящее сальдо | Дата |

| 1 000 000 | 50 000 | (50 000) | 1 000 000 | 31.12.18 |

| 1 000 000 | 50 000 | (50 000) | 1 000 000 | 31.12.19 |

| 1 000 000 | 50 000 | 0 | 1 050 000 | 31.12.20 |

Только в конце 2020 года, когда не были выплачены годовые проценты, Альфа должна была признать убыток от обесценения. Для этого согласно МСФО 39 необходимо было рассчитать возмещаемую стоимость актива, равную приведенной стоимости денежных потоков к получению, дисконтированных по первоначальной ставке процента. То есть в нашей задаче возмещаемая стоимость равна: 800,000/(1,05) 1 = 761,905.

Балансовая стоимость актива равна 1,050,000. Поскольку возмещаемая стоимость меньше балансовой, то необходимо признать убыток.

Убыток от обесценения равен 1,050,000 — 761,905 = 288,095. На 31.12.20 — Дт Убыток в ОПУ Кт ФА — 288,095.

Новая балансовая стоимость финансового актива равна рассчитанной возмещаемой стоимости. Проценты начисляются от новой балансовой стоимости: 761,905 х 5% = 38,095.

| Входящее сальдо | Проценты по ставке 5% | Выплата процентов | Исходящее сальдо | Дата |

| 761,905 | 38 095 | (800 000) | 0 | 31.12.21 |

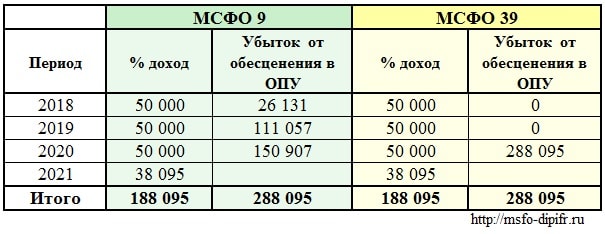

Сравнение результатов МСФО 9 и МСФО 39

Как видно из сравнительной таблицы ниже в данной задаче признанный Альфой финансовый доход и общая сумма убытка от обесценения получились одинаковыми вне зависимости от модели обесценения. При этом признание убытка от обесценения по МСФО 9 растянуто на три года, тогда как по МСФО 39 весь убыток признавался бы только после того, как произошел дефолт по выплате процентов в 2020 году.

Таблица 3. Отражение в ОПУ финансового дохода и убытка от обесценения по МСФО 9 и МСФО 39.

В отчете о финансовом положении стоимость финансового актива по МСФО 39 равна амортизированной стоимости. По МСФО 9 актив отражается за вычетом резерва по обесценению, т.е. стоимость актива по МСФО 9 в ОФП меньше стоимости, которая отражалась бы в данных условиях по старому стандарту МСФО 39.

Таблица 4. Отражение в ОФП стоимости финансового актива по МСФО 9 и МСФО 39.

Когда необходимо начислять резерв на обесценение финансового актива?

В некоторых учебниках утверждается, что резерв на обесценение финансовых активов по МСФО 9 необходимо начислять сразу в момент первоначального признания. Однако в МСФО IFRS 9 такого требования нет. Согласно пункту 5.1.1 при первоначальном признании компания должна оценивать финансовый актив по справедливой стоимости плюс сумма прямых затрат по приобретению или выпуску (если только этот актив не учитывается по СС через ОПУ, тогда прямые затраты списываются на ОПУ). А резерв на обесценение финансового актива признается на каждую отчетную дату (пункт 5.5.3).

В основах для выводов к стандарту МСФО 9 объясняется, что при первоначальном признании актива ожидаемые кредитные убытки заложены в первоначальную оценку инструмента. Но в последующие периоды цена не корректируется на изменения в ожидаемых кредитных убытках. И такие изменения являются экономическими убытками держателя финансового актива в том периоде, в котором они происходят (пункт BC5.84).

Признание резерва по обесценению финансовых активов в момент первоначального признания, впрочем, не является ошибкой. Ведь в любом случае на первую отчетную дату после признания придется заново рассчитывать резерв на обесценение. И эффект будет одинаковым вне зависимости от того, рассчитывался резерв один раз на отчетную дату или два раза — на момент первоначального признания и отчетную дату. Во втором случае на отчетную дату резерв будет доведен до нужной суммы. Например, если сначала провели 150, а на отчетную дату посчитали, что резерв должен быть равен 200, то вторая проводка на отчетную дату будет на сумму 50.

В данной статье был рассмотрен общий подход к учету обесценения, принятый в новом стандарте МСФО (IFRS) 9 «Финансовые инструменты».

Другие статьи по международным стандартам:

Objectives for depicting expected credit losses

BC5.84 In developing a model that depicts expected credit losses, the IASB observed that:

(a) when an entity prices a financial instrument, part of the yield, the credit risk premium, compensates the entity for the credit losses initially expected (for example, an entity will typically demand a higher yield for those instruments with higher expected credit losses at the date the instrument is issued). Consequently, no economic loss is suffered at initial recognition simply because the credit risk on a financial instrument is high at that time, because those expected credit losses are implicit in the initial pricing of the instrument.

(b) for most financial instruments, the pricing is not adjusted for changes in expected credit losses in subsequent periods. Consequently, subsequent changes in expected credit losses are economic losses (or gains) of the entity in the period in which they occur.